【财经要闻】

经合组织预计澳洲经济明年增长4.1% 澳央行或提前加息

经合组织(OECD)周三发布报告称,预计澳大利亚经济明年增长4.1%,并预测澳大利亚央行有可能提前加息。

经合组织还预计,受恶性通货膨胀和新的新冠病毒变体的影响,全球从疫情中更快恢复将遭遇挑战。

根据经合组织的预计,明年全球经济增长4.5%,低于今年5.6%的增幅。全球通胀有望在今年四季度达到4.9%后回落。得益于各国央行收紧货币政策以及供应问题有所缓解,全球通胀明年四季度有望下降至3.4%。

CEDA:澳洲减贫计划没有取得进展 政府应采取一致行动

澳大利亚经济发展委员会(CEDA)发布报告称,虽然澳大利亚2015年制定了减贫计划,目标是在2030年前将贫困人口减半,但该计划并没有取得进展。

根据该委员会发布的数据,澳洲总人口中,13%以上人口的生活水平处于贫困线之下,在15岁以下人口中,贫困人口比例为18%。如果不采取紧急行动,未来10年内出生的澳洲年轻人中,生活水平低于贫困线者或达50万。

该委员会表示,近两年的新冠疫情使得贫困人口雪上加霜。澳洲各级政府应当设立短期目标和里程碑,采取一致行动,减轻贫困状况。

大宗商品价格高企带来成本压力 可再生能源行业面临“增长动力”风险

国际能源署(IEA)在对可再生能源进行年度审查后警告称,大宗商品的价格高企将导致可再生能源行业成本飙升,进而给行业带来“增长动力”风险。

数据显示,在全球范围内,今年可再生能源发电装机容量预计将增加近290吉瓦,超过2020年所创纪录。到2026年,全球可再生能源发电装机容量将在2020年的基础上激增60%以上,达到4800吉瓦以上。

国际能源署执行董事法提赫·比罗尔 (Fatih Birol) 对此表示,可再生能源的迅猛发展显示出全球能源经济正在步入新阶段。

但与此同时,目前普遍存在的大宗商品和能源价格成本给该行业带来了新的挑战。用于制造太阳能电池板和风力涡轮机的关键材料价格继续上涨,而自2020年初以来,光伏级多晶硅的价格上涨了四倍多,钢铁、铝和铜的价格则分别上涨50%、80%和60%。此外,运输成本也出现六倍涨幅。

据国际能源署估算,与2019年相比,大宗商品价格的上升导致太阳能光伏和陆上风能的投资成本上涨了25%。该机构还警告称,大约100吉瓦的可再生能源产能有可能因大宗商品价格冲击而延迟实现。

多家管理不善小型养老基金面临退市 掀起行业并购热潮

随着澳大利亚审慎监管局(APRA)继续重拳出击,一些管理不善的小型养老基金即将陆续退市,而目前这些基金正在掀起一股行业合并热潮。

根据澳大利亚审慎监管局最新公布名单,有13家养老基金未能通过其绩效审核。

周三,名单之中的Australian Catholic Superannuation透露,正在与UniSuper讨论合并事宜。这也意味着在这些表现不佳的基金中,有5家基金已与其它大型基金达成合并议案或正在进行合并洽谈。

Victorian Independent Schools Superannuation Fund也未能通过此次绩效审核,该基金管理规模10 亿澳元,已于周三完成与 Aware Super的合并案。

此外,Labour Union Co-Operative Super在上个月签署了一份主要协议,表示将继续与AustralianSuper进行合并讨论。

此次行业并购热潮或预示着澳洲养老基金行业将迎来新一轮变革。目前UniSuper管理的资产规模已达1050亿澳元,而Aware Super在达成与Victorian Independent Schools Superannuation Fund的合作后,资产规模也已达到 1550 亿澳元。正如此前毕马威(KPMG)的研究报告所指,新一波的并购热潮或将催生出数家千亿澳元 “巨型基金”。(详见此前本网报道《养老基金或迎来新一波并购热潮 将催生数家千亿澳元 “巨型基金”》)

借贷成本升高 澳洲政府债务利息将上升

根据澳大利亚议会预算办公室(PBO)发布的报告,虽然澳洲经济的强劲反弹减轻了联邦政府和地方政府未来债务的压力,但由于借贷成本上升,预计在2024-25年前,澳洲联邦和地方政府为1.3万亿澳元债务支付的利息金额将上升至340亿澳元。

报告显示,在未来三年内,澳洲各级政府债务的利息支出将增加至GDP的1.4%,比此前预期高出32亿澳元。

报告称,作出上述判断的部分原因是,预计借贷成本将比2020-21联邦政府预算高出0.8个百分点至1.6%。

澳洲律所员工短缺 被迫调高工资

根据《澳洲金融评论》发布的报告,在接受其调查的律所中,超过90%的律所表示,由于员工不足,它们被迫推掉业务并提高员工工资,这将使律所经营遭遇挑战,利润受到损失。

这些律所还表示,员工不足导致律所和员工重新洽谈工资标准,增加工作灵活性,延长育儿假期,以便尽量留住员工。

调查显示,包括Gadens在内的律所已经将非合伙人律所的工资提高10%至15%。包括Baker McKenzie在内的律所表示,已经准备打破此前计划,给予员工更多的薪酬洽谈机会。

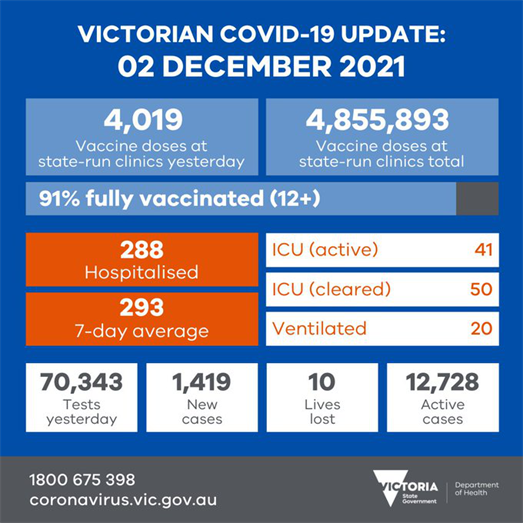

维州新增病例1419例 10人病亡

维州截至昨晚新增新冠病例1419(前值1179)例,另有10人病亡。昨日共有检测70,343(前值74,252)个。活跃病例12,728(前值11,959), 较昨日有较大幅增加。

目前维州和疫情相关的住院患者288(前值299)人,ICU患者41人,需用呼吸机者20人。住院和重症患者均有所减少。

截至昨晚,维州12岁以上两剂接种率达91%。

维州卫生厅

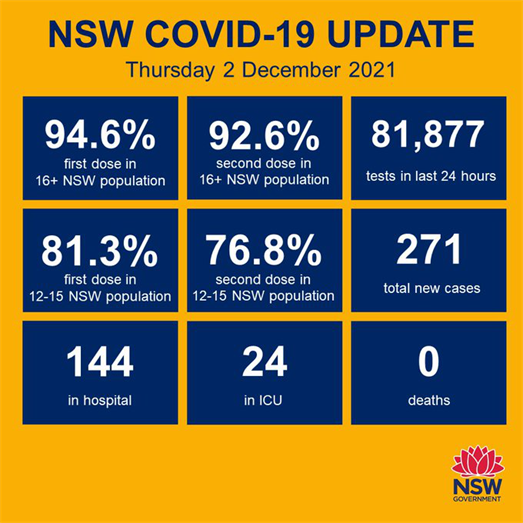

12月2日疫情通报:新州新增271例病例 无病亡病例

截至昨晚8时的24小时内,新州报告271例(前值251)新增确诊病例,共有81,877个检测(11月30日检测 85,403个)。目前新州已有6例新变种奥密克戎病例。自新冠疫情大流行开始以来,新州的确诊病例总数已累计达到81,991例。

无死亡病例,自2021年6月16日以来,新州已有574例与COVID-19相关的死亡,自大流行开始以来,共有630例死亡。

目前新州住院总人数达144人( 前值154),24名患者在ICU接受重症监护,10名患者需用呼吸机。住院和重症患者均略减。

数据来源:新州卫生厅

目前新州94.6%的16岁以上居民已接种一剂疫苗,92.6%的居民已完全接种。81.3%的12至15岁青少年已接种一剂,76.8%的已接种两剂。

新州截至11月30日(周二)晚11.59,已接种12,899,720剂疫苗,其中新州卫生部门协助接种4,165,416剂,全科医生网络及其他提供者协助接种8,734,304剂。

新州卫生厅数据显示截至12月1日晚8点的271例病例中, 68例来自悉尼西南区卫生辖区LHD,57例来自悉尼西部LHD,49例来自悉尼东南部LHD, 29例来自悉尼LHD, 18例来自北悉尼LHD , 12例来自Illawarra Shoalhaven LHD,10例来自Hunter New England LHD , 9例来自新州西部LHD, 5例来自Murrumbidgee LHD, 3例来自新州北海岸中部LHD, 3例来自Nepean Blue Mountains LHD, 3例来自新州南部LHD, 2例来自中央海岸LHD, 2例来自新州北部LHD, 1例来源尚未明确。

新州卫生厅持续进行的污水监测项目已从Woolgoolga、Murrurundi 和 Trangie收集的污水样本中检测到导致COVID-19的病毒碎片,这些地方目前没有已知或最近的病例。请这些地区的人们密切关注疫情先兆,一旦出现相关症状,立即检测并隔离,直至收到阴性的检测结果。

新州卫生部昨日已确认第六例感染奥密克戎的旅客,是11月25日乘坐QR908航班从多哈抵达悉尼的,已完全接种疫苗,目前已在悉尼隔离。该航班所有人员均被认为是密接者,并已被要求立即进行COVID-19检测,并隔离14天,无论他们是否接种疫苗。他们也可以打电话给新州卫生部1800 943 553寻求进一步的建议。

据联邦政府最新规定,所有抵达新州的旅客,如果在抵达之前的14天内曾去过南非、莱索托、博茨瓦纳、津巴布韦、莫桑比克、纳米比亚、斯瓦蒂尼、马拉维和塞舌尔,无论他们的是否接种疫苗,必须进入酒店隔离14天。

所有在抵达新南威尔士州之前的14天内曾在其他任何海外国家旅行的旅客,必须直接前往住地,并隔离72小时,收到阴性检测结果后,直至72小时隔离解除,方可离开,并需在抵达后的第六天完成PCR检测。

18岁及以上未完全接种疫苗的旅客将直接进入为期14天的强制酒店隔离。

任何已经抵达新州的人,如果在过去的14天内去过上文中的9个非洲国家中的任何一个,必须立即接受检测并隔离14天,并致电新州卫生厅1800 943 553。

对不遵守隔离、检测和检疫要求的个人罚款从1 000澳元增加到5 000澳元,对公司罚款从5 000澳元增加到10 000澳元。

疫情更新链接:https://www.health.nswgov.au/news/Pages/2021-nsw-health.aspx

美国确认首个奥密克戎感染病例 道指高台跳水近千点

据东方财富研究中心消息,能源股全线走低,埃克森美孚跌0.07%,雪佛龙跌0.66%,康菲石油跌1.34%,斯伦贝谢跌1.08%,西方石油跌2.36%。航空股全线走低,波音跌4.94%,美国航空跌7.97%,达美航空跌7.38%,西南航空跌4.19%,联合航空跌7.57%。抗疫概念股多数下跌,莫德纳跌11.87%,诺瓦瓦克斯医药跌7.66%,BioNTech跌4.91%,辉瑞涨1.9%。

欧股主要指数全线上涨 德国DAX30指数收涨2.47%

据东方财富研究中心消息,欧洲时间周三,欧股主要指数全线上涨,截止收盘,英国富时100指数报收于7168.68点,比前一交易日上涨109.23点,涨幅为1.55%;法国CAC40指数报收于6881.87点,比前一交易日上涨160.71点,涨幅为2.39%;德国DAX30指数报收于15472.67点,比前一交易日上涨372.54点,涨幅为2.47%。

美股大型科技股普跌 芯片股表现分化 热门中概股多数下跌 新能源汽车股普跌

据东方财富研究中心消息,盘面上,大型科技股普跌,Meta再度跌超4%,奈飞跌超3%,亚马逊跌近2%,谷歌、苹果、微软、IBM微跌。芯片股表现分化,联华电子涨超5%,据报道其拟对三大客户提价超8%,2022年元月起生效。据悉,联华电子目前美系主要客户包含AMD、高通、德州仪器、英伟达等大厂,并握有英飞凌、意法半导体等欧洲大厂订单;应用材料涨超3%,台积电涨近3%;AMD、格芯、英伟达则录得下跌。

截止收盘,小鹏汽车跌超7%,蔚来跌超2%,理想汽车跌近1%,盘初理想汽车一度涨逾5%、蔚来日内一度涨超4%、小鹏汽车盘中也冲高涨超2%,消息方面,“小理蔚”11月销量全部过万,延续了10月的良好表现。

美联储褐皮书:多数地区经济活动温和增长 价格以温和到强劲的速度上涨

据东方财富研究中心消息,美联储经济状况褐皮书显示,10月和11月初,大多数联储辖区的经济活动以温和的速度增长。一些地区指出,尽管需求强劲,但增长受到供应链中断和劳动力短缺的限制。通胀方面,报告称,价格以温和到强劲的速度上涨,各经济部门普遍出现价格上涨。由于对原材料的强劲需求、物流挑战和劳动力市场紧张,投入成本出现了广泛的增长。报告显示,大多数地区的整体活动前景仍然乐观,但有些联系人指出供应链和劳动力供应挑战何时会缓解存在不确定性。

德国研究表明大部分新冠病毒感染与未接种疫苗有关

据东方财富研究中心消息,德国柏林洪堡大学公布的研究结果显示,51%的感染发生在未接种疫苗者之间,25%的感染是由未接种疫苗者传播给已接种疫苗者,15%的感染是由已接种疫苗者传播给未接种疫苗者,只有9%的感染发生在已接种疫苗者之间。研究人员表示,在目前所有的感染病例中,只有16%的患者为已接种疫苗者,未接种疫苗者则占84%。研究结果还表明,如果对未接种疫苗者进行更频繁测试或实施限制措施,疫情的控制效果将提高两到三倍。

加拿大鹅被约谈!参会人员“一问三不知”?记者探访:退货过程层层设障!谁给了它傲慢的底气?

据东方财富研究中心消息,一边吃着中国市场的红利,一边对中国大陆和国际市场“双标”对待,不仅退货期限相差3周之久,就连反馈质量问题的选项都将中国排除在外,作为一个国际知名品牌,加拿大鹅的吃相未免太不体面。而一边改口一边又拒不接受退货,谁给了加拿大鹅如此傲慢的底气?商品存在质量问题时,消费者有权提出修理、更换、退货等要求,这是中国法律赋予消费者的合法权益,也是所有品牌面对消费者的底线。再牛的品牌,也不能将消费者的权益踩在脚下,对消费者的合法诉求层层设阻。如果不拿出解决问题的诚意,继续无视中国法律、不尊重中国的消费者,加拿大鹅也必将被消费者抛弃。

【澳股】

澳指周四早盘回落 金融科技股急挫

周四早盘,澳洲股市出现下跌行情。至发稿时为止,ASX200指数回落0.6%。就板块走势而言,金融科技股领跌。

在该板块中,“先买后付”巨头Afterpay暴跌5.7%,会计软件公司Xero急挫5.3%,金融服务公司Netwealth和“先买后付”服务商Zip的跌幅均为4.6%。

澳洲股市金融科技股的暴跌受到了隔夜美国股市的影响。在奥密克戎病毒爆发后,部分投资者选择购买软件和电子商务股避险,但周三美国股市纳斯达克指数下跌1.8%,而标普500指数的跌幅为1.2%,显示科技股跌幅加大,前期购入科技股的投资者遭到打击。

锂矿股黑马Liontown高调募资4.5亿澳元 年涨7倍势头不减

伴随锂矿热潮卷土重来,锂矿股黑马Liontown在短短一年内股价实现高达7倍上涨,公司更是高调宣布近5亿澳元的重磅募资计划。在巨量资金加持下,西澳州或将很快出现一座世界级电池材料生产枢纽。

Liontown Resources Ltd (ASX:LTR)周三向市场披露,将发起完全承销机构性配售筹资4.5亿澳元,以支持西澳州Kathleen Valley锂矿项目开发。

此次机构性配售的新股发行价为每股1.65澳元,预计于12月2日完成。Liontown同时宣布以相同价格,面向符合资格股东发起股票购买计划(SPP),进一步募资4000万澳元。

LTR澳交所股价上周五以来处于停牌状态,最新价为1.92澳元。过去一年该股涨幅高达701.52%。

目标:全球锂矿行业的ESG领导者

面对快速增长的清洁能源市场,Liontown致力于成为行业ESG领导者,和具有全球重要地位的电池材料供应商。

Liontown董事总经理兼CEO Tony Ottaviano表示,今年对公司而言是具有变革意义的一年,能够募集到大量资金反映出市场对于Kathleen Valley资产的信心。

“我们面临着巨大机遇,将有望在西澳东北部Goldfields的一级矿区打造出一个新的世界级电池材料生产枢纽”。

Liontown董事会和管理团队认为,现阶段进行大规模募资是谨慎决策的结果,将使公司在产品承销和定价谈判上有最大的灵活性,同时也有利于后续进一步融资。

250万吨级巨型项目呼之欲出

近期完成的最终可行性研究显示,Kathleen Valley锂矿项目1期开发成本为4.73亿澳元,年加工矿石250万吨,预计每年可向全球市场供应约50万吨6%锂辉石精矿。6年后,项目加工能力和锂精矿产能可进一步提升到400万吨和70万吨。

根据公告,配售完成后Liontown账面现金储备约为4.74亿澳元,将有能力开始预订长周期设备,颁发工程和采矿服务合同和搭建团队,以确保项目开发按计划进行。

Liontown预期,Kathleen Valley项目将于2022年二季度达成投资决议,2024年投产。

Premier销售额回升 股价下跌逾1%

品牌零售投资公司Premier Investments (ASX:PMV)周四发布公告称,自从澳大利亚部分地区和新西兰各地的商店重新开业以来,零售额出现反弹。

在今天的年度股东大会之前,该公司提供了一份交易更新,指出自 2022 财年开始以来,其零售部门在很长一段时间内被迫关闭全球商店的 50% 以上。该公司在本财年损失了超过 42000 个交易日。但在过去三周,该公司在本财年首次在全球范围内的所有门店均在营业,销售额较去年同期三周增长10.1%。

公告发布后,该公司股价周四早盘下跌。11:11成交价为29.90澳元,下跌0.33澳元,跌幅1.09%。该股近一年的投资回报率为30.51%。

Jadar拟携手四川雅化集团合力开发收购锂矿资产

Jadar Resources Ltd (ASX:JDR)周四向市场披露,与Yahua国际投资与发展有限公司签署非约束性谅解备忘录(MOU),双方拟通过战略合作,开发、收购锂矿项目并供应锂辉石精矿。

Jadar执行董事Adrian Paul表示,过去一年随着EV技术加快应用落地,全球电动汽车和锂矿市场呈现大幅增长。MOU的签署有利于JDR通过现有锂矿资产开发,以及通过并购扩大资产组合实现未来增长。

周四,JDR澳交所股价应声飙涨20.37%,报收0.065澳元,成交量1.53亿股。过去一年该股上涨140.74%。

根据公告,双方将在未来6个月内签署正式战略合作协议,主要协商内容包括Yahua投资入股,以每股0.045澳元认购JDR约10%股份;共同设立以锂矿项目并购为目的的合资实体;Jadar将向Yahua出售公司项目所产全部锂辉石精矿等。

根据公告,Yahua为中国深交所上市公司四川雅化实业集团股份有限公司(002497.SZ)子公司。雅化集团主要从事民用爆炸品和锂盐产品的生产与销售,是中国大型氧化锂和碳酸锂生产商。

公告显示,Jadar目前在澳洲拥有一处80%持股的锂锡钽项目,在奥地利拥有一处80%持股的锂矿项目。

铜金矿勘探商Larvotto挂牌澳交所 IPO成功募资600万澳元

Larvotto Resources Limited(ASX股票代码LRV)周四挂牌澳交所,上市公司股票将于12月6日周一12:30pm开盘交易。

根据招股书,Larvotto是一家矿产勘探公司,其于近期签署正式协议,拟收购分别位于澳洲和新西兰一级采矿区的三个金属矿项目,相关资产具有铜、金、钴、镍等金属矿藏开发潜力。

LRV IPO以0.2澳元发行价,共计发行新股3000万份,成功募资600万澳元,达到募资目标上限。公司表示上市后将尽快启动项目勘探。

【小编贴士:】手机端阅读时,点击文章页面左上Logo即可返回首页阅读。祝读者朋友天天健康、开心!工作投资顺利。

免责声明:本文为财经观察评论,不构成任何投资建议,交易操作或投资决定请询问专业人士。

( 郑重声明:ACB News《澳华财经在线》对标注为原创的文章保留全部著作权限,任何形式转载请标注出处。)