【财经要闻】

万众瞩目!RBA澳储行今日宣布7月再度加息50个基点 ! 未来一段加息会否暂告段落?

RBA澳储行最新决定加息50个基点,澳洲官方最新现金利率提升至1.35%。之前的5、6 两个月中,RBA澳储行分别加息25、50个基点,今日的加息决议是过去3个月以来的第三次加息。

每月一次的RBA澳储行利率政策例会,似乎很久没有像眼下这样引人关注吸引眼球。

平心而言,我们眼下的确生活于一个颇为纠结的时间段——一方面,后疫情时期全球供应链问题和地缘政治的影响依然存在,疫情初期以来靠财政、金融政策发力撑起的经济复苏前景具有更多不确定性;另一方面,全球通胀高企,开始影响民众正常生活和企业运营,尽管通胀对企业运营影响效果的显现可能会所滞后。

目前看,加息遏制通胀,正在成为各国央行的共识和首要任务。

问题是,许多人士认为,本轮通胀固然和消费复苏有关,但根源并非是经济过热引发,高企的通胀背后,有着诸多盘根错节、综合且复杂的因素。详见《RBA澳央行:高通胀既有需求恢复因素 亦有供应链和战争因素》,《多重危机促成本轮全球食品通胀》。

这意味着,在保经济增长和遏制通货膨胀层面,世界各国主要央行面临着双重挑战。

也正因此,单纯使用利率政策这副“药”,能否在遏控通胀和保经济之间找到一个合理适度的平衡点,最终达到政策制定者所预期的那般效果,没有人可以提前知道。

事实上,正如本周一AFR《澳洲金融评论》的一篇文章所说,既往历史上,没有一家国家的央行可以事先预测加息到何种程度可以将通胀这只老虎制服。

澳洲方面,过去12年间,澳大利亚官方利率高位逐步回落并在历史低位盘桓数年,家庭和民众长期享受低利率产品,没有经历过一次加息的冲击。

然而5月以来,情况遽然改变——5月加息25个基点,上月6月份再度加息50个基点。这意味着一个贷款50万的家庭或投资人,加入还款期为25年,他们每月需要多支付月205澳元。

从本周的媒体报道看,市场普遍预期RBA加息的步伐会继续,大部分经济学家预测,今日RBA澳储行将再度加息50个基点。若此,澳官方现金最新利率将达到1.35%。

而最新的RBA利率决议是加息 50 个点,幅度一如市场预期。

加息直接的潜在结果是对信贷的影响。尤其是房地产市场极为活跃的澳洲,房产信贷一直是各大商业银行个人及家庭信贷业务的重点。瑞银集团预测,新的加息出现后,澳洲按揭贷款额将在未来几个月骤降30%至40%。

房价方面,瑞银首席经济学家George Tharenou表示,澳洲房价将下跌超过10%,销售额将大幅下滑超过20%。详见《RBA澳央行加息应对通胀 瑞银预计澳洲按揭贷款将回落三至四成》。

问题是,未来加息会否持续?

目前市场对此颇有分歧。造成分歧的原因固然不同,但焦点及核心似乎在于上文提及的,本次通胀的背景复杂,各国央行在不得不遏制通胀同时,还要致力于避免经济出现衰退。

目前RBA官方透露的信息颇为玄妙。RBA行长洛伊6月下旬在对澳大利亚美国商会发表演讲后在提问环节中表示,RBA不会像市场预想的那样激进加息。 他进一步表示,尽管最近一段时间市场的预测结果较为准确,但像年底前现金利率提高到近4%的预测过于激进,如此陡峭的加息轨迹是“不太可能的”。详见《RBA澳储行7月加息步伐有望放缓 RBA行长称年底升到4%“不太可能”》。

相比之下,曾在1996年至2006年间任RBA行长的Ian Macfarlane最近的一次表述,则给出不同的场景。据相关媒体报道,这位RBA前行长上月8号在出席摩根士丹利澳洲峰会时表示,澳洲或美国的通胀率都不太可能回到2%至3%的长期目标,更可能是5%甚至会上升到7%或8%。

这位RBA前行长告诫民众,从目前极低的水平启动加息,意味着“要想回归正常有很长的一段路要走”,并认为澳人应做好准备,迎接现金利率升至4%的可能性。详见《Macfarlane预测澳国内通胀最高升至8% 利率飙至4%》。

在今日RBA澳储行现金利率决定出台之前,澳大利亚债券收益率普涨。截至12 点 30 分,10 年期国债收益率上涨 3.37% 至 3.65%,5 年期国债收益率上涨 3.18% 至 3.3%,1 年期国债收益率上涨 5.3% 至 2.45%。

今日出版的AFR相关市场评论称,澳洲债券收益率的走势表明,债券市场的走势,似乎从某种程度上表明,RBA澳储行利率政策采取鹰派的做法正在被市场接受和消化。

然而,澳大利亚多名知名度独立经济学家认为年内RBA加息不可能过于激进。原因是防止经济出现衰退,也是RBA不得不考虑的事项。

RBA澳储行: 全球通胀高企澳洲亦不例外 预计本年晚些时候通胀触顶

今日RBA澳储行理事会最新利率政策出台,决定加息50个基点。详见《万众瞩目!RBA澳储行今日宣布7月再度加息50个基点 ! 未来一段加息会否暂告段落?》

RBA澳储行会后的公告中表述,加息是为应对通胀采取的措施,RBA澳储行理事会将考虑能一切必要措施确保通胀回到2-3%的政策目标区间。

在谈及通胀时,RBA认为澳大利亚和其他国家一样面临通胀压力,但国内通胀情况较其他世界各国为好。

在谈到通胀的原因时,RBA认为既有国际因素如全球供应链、俄乌战争等,亦有国内因素如需求强劲、劳工市场短缺以及洪水及部分行业产能受限导致的相关产品价格飙升。其中澳洲通胀更多源于外部输入性压力。

RBA理事会预计通胀将在今年晚些时候达到顶峰,然后在明年回落至 2% 至 3% 的范围内。同时认为,随着全球供给侧问题继续缓解,大宗商品价格企稳,即使通胀处于高位,预计通胀也将放缓。

对于此次加息,RBA认为更高的利率水平将有助于在商品服务供需间建立更可持续的平衡。

RBA中期通胀政策目标预期目前保持良好的锚定,眼下重要的保证这种情况持续。

多种因素影响澳元走势 澳元年底预测中位数为72美分

根据《澳洲金融评论》的最新季度调查,今年年底澳元价格预测的中位数为72美分,明年6月前达到74美分。目前,澳元的交易价格不足70美分。

有四家金融机构认为澳元明年中期以前将达到80美分,分别为安保资本、美国银行、摩根斯(Morgans)和瑞银集团,其中瑞银集团认为澳元将最快在今年年底升值到80美分。

市场人士认为,大宗商品价格上涨和美元上涨接近尾声,对澳元升值形成利好,但如果全球经济逐步陷入衰退,上述积极因素将很快消失。因此,将有多种因素影响澳元走势。

市场转淡卖家急售 澳洲六月份不良房产挂牌量猛增

根据澳洲房地产研究机构SQM Research公布的数据,由于利率上升、可支付性较差以及生活成本上涨导致房地产市场买家需求不足,6月份全澳不良房产挂牌量猛增。

不良房产(distressed properties)也被称为困厄房产,指卖家由于无法偿还贷款等多种原因必须尽快出售的房产。这类房产往往以较低的价格出售,给卖家带来损失。该类房产出售时,往往带有“急售”、“降价”和“银行强迫出售”等字样。

SQM公布的数据显示,6月份全澳有此类挂牌房屋6014套,环比增加4.5%,其中新州有1000多套,增幅超过10%。昆州、西澳和维州分别为2330套、1564套和707套。

通胀危机下养老基金行业难以独善其身 AusSuper自金融危机以来首现负回报率

AusSuper公布其截至6月30日的年度平衡期权回报率为-2.73%,相比上年同期20.4%的回报率急转直下,这也是该基金自2009年全球金融危机以来首次出现负回报。

专家分析称,AusSuper首先公布的回报率数据可能会为整个行业定下基调,包括UniSuper、REST、Hostplus、Cbus在内的众多基金将在未来几周内发布投资结果,数百万澳大利亚人正准备迎接负回报率。

尽管年度回报率出现亏损,但AusSuper的首席投资官Mark Delaney敦促其会员关注中长期回报,他指出该基金平衡期权的十年平均年度回报率达到9.32%,并鼓励会员们应该坚持到底。

但他同时承认,随着波动性、通货膨胀和利率上升席卷金融体系,未来几年经济可能会从扩张转向放缓,预计中期回报率将“更加温和”。

预算增加17.6亿 新州救护车服务将增加2000多名工作人员

本网获悉,NSW新州政府2022-23年预算案将为一线急救护理增加17.6亿澳元,新州救护车服务将招募2128名新员工,并计划开设30个新的服务站点。

新州州长多米尼克·佩罗泰特(Dominic Perrottet)表示,这一创纪录的投资意味着新州救护车服务将拥有澳大利亚最大的救护人员队伍,无论是现在还是将来。

“当前,对澳大利亚各地的救护车服务有着前所未有的需求,这笔拨款将确保新州为未来的挑战做好充分准备,” 佩罗泰特州长说。

这项投资将有助于提高两方面的能力,一是可用救护人员应对患者的能力,一是可用人员帮助接听创纪录的呼叫电话的能力,以便让新州民众相信在他们需要的时候会获得紧急支持。

这笔17.6亿澳元的拨款将在四年内为新州提供1858名额外的救护人员、210名救护车支持人员、52名护士和8名医生。

卫生部长布拉德·哈扎德(Brad Hazzard)表示,政府将继续在救护车基础设施方面投入创纪录的支出,以便让更多的服务人员使用上最好的设施,确保能够在正确的时间和正确的地点提供正确数量的救护人员。

在本预算案中,新州政府将在未来一年内提供30个新站点,包括Warilla、Kincumber、 Lisarow、Gateshead、Swansea、Cherrybrook、Raby和Narellan,未来三年还将增加22个站点。

澳洲知名海鲜出口商参加欧洲最大海鲜贸易展

近期在澳贸委(Austrade)带领下,澳洲知名海鲜出口企业参加欧洲最大的海鲜贸易展西班牙维戈水产海鲜展览会(Conxemar),并达成多笔重要交易。

Clean Seas公司(ASX:CSS)与多家大型进口商签署协议,将向欧盟供应以可持续方式养殖的斯潘瑟海湾鰤鱼(Spencer Gulf Kingfish)。Yumbah水产养殖公司(Yumbah Aquaculture)与法国一家高级海鲜进口商签署绿唇鲍鱼销售协议。Sea Harvest公司为它的鲨鱼湾野生对虾在欧洲寻获新的零售合作伙伴。

澳贸委全球业务高级经理David Jamieson表示,像Conxemar这样的贸易展会可以帮助出口商提高知名度并会结识潜在买家。澳洲海鲜在欧洲有着良好口碑,澳大利亚渔业采用可持续管理方式并持续输出高质量产品,澳洲出口商亦以其可靠性和专业服务而闻名。

(图片来源:Austrade)

外资食品饮料巨头George Weston增投1.4亿在维建设面粉厂

据澳贸委消息,英国联合食品公司旗下企业George Weston Foods(简称GWF) 计划投资1.329亿澳元在维州地区新建面粉厂和其他设施。

据澳大利亚食品与食品杂货店委员会(AFGC),食品和制造业是澳洲最大的制造业部门,而维州拥有澳洲规模最大、最为成熟的食品饮料行业,整个行业规模约380亿澳元,共拥有约72000名从业人员。长期以来,它已吸引诸多跨国食品饮料公司前来投资。

GFW是澳洲和新西兰领先的食品制造商之一,在澳新地区拥有40个厂区及 6000名员工,旗下品牌包括 Tip Top、Abbotts、Don和Yumi。

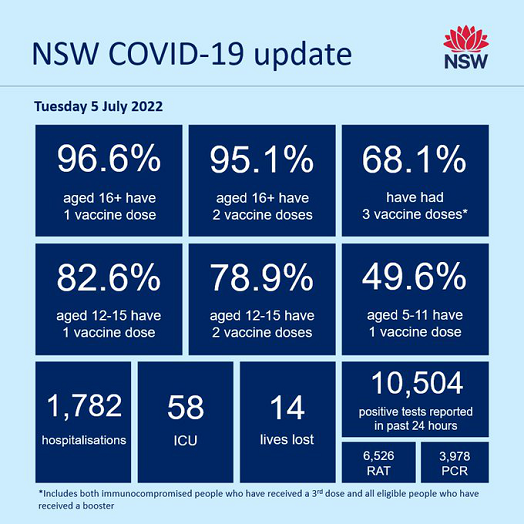

新州新增10504病例 14人病亡

截至昨晚8时的24小时内,新增确诊病例10504(前值8958)例,较前值大幅增加。其中PCR病例3978,快速检测确诊RAT病例6526。病亡14人(前值1人)。

目前新州新冠住院人数1782名 ( 前值1725),58名(前值50)患者接受ICU重症监护。住院患者略增,重症患者大幅增加。

数据来源:新州卫生部

截至7月02日,新州16岁以上居民疫苗一剂接种率达96.6%,两剂接种率已达95.1%,三剂接种率达68.1%。82.6%的12至15岁青少年已接种一剂,78.9%的已接种两剂。49.6%的5至11岁少儿已接种一剂疫苗。

欧股三大指数涨跌不一

欧洲时间周一,欧股三大指数涨跌不一,截止收盘,英国富时100指数报收于7232.65点,比前一交易日上涨64.00点,涨幅为0.89%;法国CAC40指数报收于5954.65点,比前一交易日上涨23.59点,涨幅为0.40%;德国DAX30指数报收于12773.38点,比前一交易日下跌39.65点,跌幅为0.31%。

个股方面,当天伦敦股市成分股中能源类个股领涨,位于涨幅前五位的个股分别为:港口能源公司股价上涨5.20%,英国石油股价上涨4.41%,矿业公司Endeavour Mining股价上涨3.90%,壳牌公司股价上涨3.87%,汽车交易商集团股价上涨3.21%。

当天伦敦股市成分股中消费类个股领跌,位于跌幅前五位的个股分别为:在线零售商奥凯多集团股价下跌3.59%,体育博彩公司Entain股价下跌3.19%,约翰-戴维运动时装公司股价下跌2.51%,餐饮及酒店集团惠特布雷德股价下跌2.19%,广告传媒巨头WPP股价下跌2.19%。(文章来源:新华网)

美股有希望了?大宗商品暴跌引发通胀见顶论

近期以来,从能源到金属再到农产品,大宗商品的价格纷纷出现了回落,这让人们看到了通胀开始缓解的希望。通胀如果见顶甚至出现回落,那么美股也将迎来复苏。

美国天然气上个月暴跌逾32%,美国WTI原油上月下跌7.6%,小麦、玉米和大豆的价格都回落至3月底的水平,自5月初以来棉花价格跌幅超过三分之一;LME期铜价格上周刚刚跌破了每吨8000美元,这是2021年初以来的首次。随着关于全球经济衰退的警告声甚嚣尘上,几乎所有工业金属眼下都面临承压。

当然,从更长时间来看,许多原材料的价格仍处于高位,但价格确实是在回落了,而且仍然处于下跌趋势中。基金管理公司Navellier & Associates首席投资官路易斯·纳维尔指出:“大宗商品价格回落是通胀正在降温的明确证据。”

在美股创下数十年来最为糟糕的上半年表现时,以能源股为主的大宗商品公司股票是投资者为数不多的避风港之一。尽管石油生产商埃克森美孚和西方石油公司的股价已较本季度早些时候的高位下跌,但它们今年上半年的涨幅分别为44%和105%。

交易员和分析师表示,大宗商品价格下跌的部分原因可以看作是投资者的撤退,此前他们涌入能源、金属和农作物市场以对冲通胀。摩根大通大宗商品策略师Tracey Allen表示,在截至6月24日的一周内,约有150亿美元资金撤出了大宗商品期货市场。

StoneX Group的大宗商品经纪商Craig Turner表示:“我不知道美联储的政策是否已经令经济放缓,但现在基金经理们认为经济正在放缓。”

供给端的压力也在缓解,美国能源情报署(EIA)上周发布报告称,在截至6月24日的一周内,美国平均石油产量为1210万桶/日,是自2020年4月以来的最高水平。此外,受该国自由港爆炸事故的影响,将更多的天然气留给了国内市场,导致天然气近期出现暴跌。更高的抵押贷款利率也在给房地产市场降温,降低了原材料的需求。

分析师指出,大宗商品的价格的暴跌将使火热的通胀降温,美联储也就没有必要大幅收紧货币政策了,美股也将重新开始上涨。(文章来源:财联社)

1/3民众“断联” 日本通信故障影响巨大

日本主要通信运营商凯迪迪爱(KDDI)公司7月4日发布消息称,日前发生的大规模通信故障影响尚未完全消除,截至当地时间4日7时,该公司运营的网络和数据通信基本恢复,但是用户通话仍难以使用。日媒认为,此次大规模故障凸显网络基础设施的重要性和脆弱性。

影响数千万人

KDDI公司是日本三大通信运营商之一,这次因设备问题导致的大规模故障影响线路最多达3915万条,其中涉及不少手机用户,影响范围和持续时间都属日本罕见。

KDDI称,故障发生于2日凌晨1时35分。出故障后,恢复作业进行了约40小时,仍未完全恢复正常。据了解,KDDI旗下手机用户数量约3100万人,再加上租用该公司线路的其他运营商,受影响的用户数量多达约3915万人,相当于日本人口的1/3左右。

受此消息影响,KDDI股价在周一开盘后一度跌至4145日元,跌幅多达3.9%。截至当天收盘KDDI报4241日元,跌幅1.67%。

据日本共同社报道,此次故障是因定期维护、更换语音通话服务相关设备时出现了问题。虽然实施了修复作业,但另有系统连锁出现故障,导致通话与数据通信服务持续难以使用。根据日本《电气通信事业法》规定,若超过3万人在1小时以上无法拨打紧急电话联系上消防或警方,这种情况将被视为“重大事故”。

另据日本TBS电视台报道,在发生大规模通信故障期间,东京2日、3日每天有120人至130人的新冠肺炎居家疗养人员无法和卫生部门取得电话联络。东京都政府表示,在此期间,保健所职员采取直接上门等方式进行应对。

据日本警视厅发布的数据,在发生大规模通信故障的2日和3日,拨打110报警电话的数量与前一周同期相比减少了一成。报道称,3日,北海道岛牧村两位登山人员遇险后无法拨打110及119等紧急电话,随后通过社交软件求助后获得救助。

凸显网络设施脆弱

除了大量手机用户通话和上网受影响外,日本金融、物流、医疗、政府部门等KDDI公司的客户也都受到影响,特别是对物联网产业造成的影响较大,例如有些银行的自动取款机无法使用;气象厅的气象观测数据无法收集;物流公司的数据无法更新;货物列车运行、联网汽车都受到影响等。

受此影响,日本大垣共立银行曾有190台ATM机无法启动。截至4日上午11时,该银行仍有10台ATM机无法启动工作。

此外,租借KDDI公司通信线路的企业用户也受到影响。共同社报道称:“该事件再次凸显出在一切都使用通信网络的现代社会通信故障影响有多大。”

日本内阁官房副长官木原诚二在4日上午召开的记者会上表示,对手机通信服务长时间难以使用感到非常遗憾。手机通信服务是国民生活和社会经济的重要基础设施,将要求KDDI公司对国民进行详细说明。对于相关赔偿问题,他表示KDDI公司将会妥善应对。

前一天,KDDI公司社长高桥诚在记者会上表示,作为必须提供稳定服务的通信运营商会深刻反省,并将视情况对客户进行补偿。日本总务大臣金子恭之当天称,此次故障属于《电气通信事业法》所界定的“重大事故”,对KDDI公司的应对提出了批评。日本首相岸田文雄对此做出指示要求尽早修复故障,总务省也向KDDI公司派出了人员进行调查指导。

日本近年发生多次大规模通信故障,2018年12月软银公司的大规模通信故障波及超过3000万人,2021年10月都科摩通信公司的通信故障持续约29个小时,波及人数约1300万。如今时隔不到1年,日本再次发生了大规模的通信故障。

《读卖新闻》表示,此次情况可能成为日本最大级别的通信事故。日媒认为,不仅通信运营商对于确保通信基础设施安全有责任,相关政府部门对此也有责任。(文章来源:北京商报)

德国召开会议应对通货膨胀 德总理:我们面临历史性的挑战

当地时间7月4日,德国联邦总理朔尔茨在总理府召集企业和工会的高级代表举行“协同行动”会议以应对通货膨胀。朔尔茨称“当前的危机不会在几个月内结束。”他表示,现在的情况“在短期可预见的未来不会改变,我们面临历史性的挑战”。

朔尔茨称,发起“协同行动”的目的是为了一致应对价格上涨,该行动将邀请企业、工会、专业机构和银行的高级代表举行多次会谈,最终的会议结果将在秋季末公布。

观察人士认为,决定性的几轮会谈只会在暑期结束之后进行,目前最为紧迫的是控制油价。德国副总理兼经济和气候保护部长哈贝克近日再次警告称,如果大型能源供应商继续陷入困境,那么将会给市场带来更深远的影响,能源价格也将飙升。朔尔茨则在会议前指出,物价方面最大的挑战将在明年出现。(文章来源:央视新闻客户端)

欧洲天然气价格一度大涨10% 挪威油气行业罢工或进一步升级

当地时间周一(7月4日),欧洲天然气价格一度大涨逾10%,升至近四个月来最高水平,原因是油气大国挪威行业工人的罢工计划令供应形势进一步趋紧。

俄乌冲突爆发进一步推高了全球能源价格,由于天然气和石油价格持续高企,工人们要求提高工资,以应对不断飙升的通胀。

挪威当地工会表示,罢工行动将率先于当地时间周二午夜在挪威国家石油公司(Equinor)的Gudrun、Oseberg South和Oseberg East海上平台展开,随后将于周三午夜在另外三个油气田Heidrun、Aasta Hansteen和Kristin开展罢工。

挪威Lederne工会周一表示,如果持续的工资纠纷得不到解决,将于当地时间7月9日起进一步升级罢工行动,让工人在Sleipner、Gullfaks A和Gullfaks C平台举行罢工。

挪威石油和天然气协会(NOG)预计,到周三,罢工将使该国每天的天然气产量减少29.2万桶,约占挪威总产能的13%。

根据相关计算,如果罢工于周末进一步升级,挪威将损失近1/4的天然气产能和约15%的石油产能。挪威政府对此表示,正在密切关注这场冲突,在特殊情况下,可以出面阻止罢工。

挪威油气行业的罢工行动将欧洲的天然气供应形势进一步恶化。俄罗斯上月声称因设备维护问题,将北溪一号(Nord Stream 1)管道运送的天然气供应量削减了60%。

此外,美国最大的液化天然气(LNG)终端之一自由港(Freeport)上月发生爆炸事故,预计停摆时间将长达三月之久。自由港是美国向欧洲供应天然气的重要LNG终端。

挪威石油和能源部周一表示,将修订多个气田的生产许可,包括Troll、Gina Krog、Duva、Oseberg、Asgard和Mikkel.这将使得挪威的天然气能在明年保持全速产出,以出口其他欧洲国家,替代俄罗斯天然气。

Energi Danmark分析师称,市场对天然气供应的担忧极高,使风险溢价继续增加,如果供应量保持低位,紧张态势将进一步升级。(文章来源:财联社)

Gazprom提议扩大“卢布结算令” 将液化天然气纳入其中

当地时间周一,据国际文传电讯社报道,俄罗斯天然气工业股份公司(Gazprom)一位高级经理表示,公司已提议扩大“卢布结算令”范围,将液化天然气(LNG)也包含在内。

Gazprom部门副主管基里尔·波洛斯(Kirill Polous)提出这一议题之前,俄罗斯上周采取行动,控制了“萨哈林2号”液化天然气工厂的运营,以应对西方的制裁。

根据普京签署的法令,将成立新公司来接管“萨哈林2号”项目的所有权利和义务,持股50%的Gazprom将保留这部分股权,剩余50%股权由壳牌(27.5%)、日本三井(12.5%)和三菱商事(10%)分别持有。

同样在上周,德国政府宣布,将“无限期”托管希腊租赁给Gazprom的3艘液化天然气运输船。此前,Gazprom德国子公司Gazprom Germania也将被德国能源监管机构托管。

俄罗斯约占全球液化天然气供应的8%,每年400亿立方米的液化天然气生产主要来自萨哈林2号和俄罗斯最大的液化天然气工厂诺瓦泰克的亚马尔液化天然气厂。

今年3月,普京表示,俄罗斯将要求那些他称之为不友好的国家用卢布购买管道天然气。由于拒绝遵守新规,Gazprom在欧洲的一些大客户被切断了供应。

但目前大部分欧洲客户已被迫接受这一要求,德国和意大利等欧洲国家都已屈服,允许两国企业在俄罗斯银行开设卢布账户,以继续购买俄天然气。

与管道天然气销售不同,俄罗斯的大部分液化天然气是被亚洲国家消费的。在欧洲,西班牙是俄罗斯液化天然气的最大买家之一。

根据官方数据,俄罗斯去年从液化天然气出口中获得了73亿美元的收入,相比之下,管道天然气出口的收入为555亿美元。

俄罗斯塔斯社援引波洛斯的话说:“与不友好的欧洲同行的管道天然气贸易正在以卢布进行,但却没有包括液化天然气。”

在俄乌冲突之前,俄罗斯曾计划到2035年生产多达1.4亿吨液化天然气,是目前全球液化天然气出口的四分之一。自那以后,俄罗斯表示,这一目标可能不得不推迟。(文章来源:财联社)

购买1.72亿元的俄罗斯煤炭 印度商家选择使用人民币支付

7月1日,据媒体报道,印度最大水泥厂商超科集团进口了一批俄罗斯煤炭,并且使用人民币进行支付。据悉,这批货物的价值约为1.72亿元。在此之前,印度曾尝试建立使用卢比(印度货币单位)结算的对俄贸易机制,但并未实现。相比之下,中国与俄罗斯有着成熟的结算支付体系,使用人民币结算对印度而言是更便利的选择。

香港中睿基金首席经济学家徐阳接受《每日经济新闻》记者微信采访时表示,欧美国家对俄罗斯实施的制裁倒逼需求端国家使用非美货币进行交易,而人民币此时是再适合不过的交易货币,人民币国际化进程正在加速推进。

印度抢购俄罗斯煤炭

今年2月以来,俄乌冲突加剧了本已紧张的能源供应形势,让世界不得不正视目前对化石燃料的依赖。随着煤炭价格持续上涨,全球贸易发生一系列连锁反应。为了应对煤炭短缺的局面,众多经济体开始在全球范围内抢购煤炭。

在其他国家禁运俄罗斯煤炭并寻找新的供应国之时,全球第二大煤炭消费国印度仍持续抢购俄罗斯煤炭,印度3月份超过66%的煤炭进口量来自俄罗斯,并计划将俄罗斯焦煤的进口量再增加一倍。

此前,大宗商品市场咨询机构Kpler发布数据,仅3月首周,印度就自俄罗斯进口焦炭和动力煤106万吨,创下自2020年初以来的新高。

印度火力发电占比达75%,每年煤炭消费量超过10亿吨,其中燃煤电厂使用的煤炭数量超过四分之三。由于去年煤炭价格走高,全年印度煤炭进口总量为2.11亿吨,与2020年的2.18亿吨相比下降了3.2%。

目前,印度已要求公用事业部门确保在6月底前从海外进口1900万吨煤炭。在4月电力需求升至历史高点后,印度被迫在削减煤炭进口的政策上走“回头路”。

此前有媒体报道,虽然与俄罗斯进行贸易存在“金融方面的麻烦”,但印度正在探索与俄罗斯建立卢比支付机制,以消除欧美国家对俄制裁带来的不利影响。一旦建立了新的支付模式,印度将能持续进口俄罗斯煤炭。但从最新动态来看,卢比支付机制并未顺利实现。

另有媒体报道,由于发电厂的煤炭储量低,印度正处于能源危机的边缘,并且正在积极购买进口产品。今年第一季度,俄罗斯向印度出口的动力煤达到57.32万吨,同比增长2700倍。

最新事件表明,尽管卢比支付机制推进不顺,但人民币支付显然解决了当下印度进口的燃眉之急。

人民币国际化全方位提升

俄乌冲突带来的一系列连锁反应就包括美元国际货币地位受到削弱,在此情形下,人民币一部分代偿了国际结算货币的功能,客观上推进了人民币国际化。徐阳接受《每日经济新闻》记者采访时表示,俄罗斯遭受制裁以来,很多需求端国家不得不使用非美货币进行交易,而人民币此时是非常适合的交易货币。

徐阳表示,从这笔交易中可以嗅到美元霸权正趋于削弱,而人民币国际化进程正在加速实现。由于欧美国家站边式制裁俄罗斯,成员国间利益相互捆绑,将会使欧元和美元的国际地位进一步下降,同时人民币国际化将进一步推进。

根据公开信息,2022年5月11日,国际货币基金组织执董会完成了五年一次的特别提款权(SDR)定值审查。决定维持现有SDR货币构成不变,即仍由美元、欧元、人民币、日元和英镑构成,并将人民币权重由10.92%上调至12.28%,将美元权重由41.73%上调至43.38%,其他三种货币,即欧元、日元和英镑的权重各有小幅度下降。人民币权重仍保持第三位。

央行在2021年9月发布的《人民币国际化》报告中提到,根据国际货币基金组织(IMF)官方外汇储备货币构成(COFER)数据,截至2021年一季度末,全球央行的人民币储备规模为2874.64亿美元,占标明币种构成外汇储备总额的2.5%,居第五位,是IMF自2016年开始公布人民币储备资产以来的最高水平。据不完全统计,截至2021年9月,全球有70多个央行或货币当局将人民币纳入外汇储备。

记者注意到,2020年,中国银行对境内外工商企业及金融机构使用人民币的情况进行了市场调查,境外受访工商企业涵盖32个国家和地区。调查显示,人民币作为结算货币的基础进一步巩固。约有78.8%的受访境内外工商企业考虑在跨境交易中使用人民币或提升人民币的使用比例,这一比例较前几年有所上升。

2022年6月25日,中国人民银行与国际清算银行(BIS)签署了参加人民币流动性安排(RMBLA)的协议。人民币流动性安排是由国际清算银行发起并设计的一项金融制度性安排,旨在通过构建储备资金池,在金融市场波动时为参加该安排的央行提供流动性支持。

人民银行参与了该安排的设计,其他首批参加方还有印度尼西亚中央银行、马来西亚中央银行、新加坡金融管理局和智利中央银行等。

人民币流动性安排由所有参加方共同出资建立,各方实缴资金不低于150亿元人民币或等值美元。在有流动性需求时,参加方除可提取其出资部分外,也可凭合格抵押品从储备池中借入短期资金。

央行相关负责人评价,人民银行参加人民币流动性安排有利于加强与国际清算银行的合作,满足国际市场对人民币的合理需求,并为加强区域金融安全网作出积极贡献。(文章来源:每日经济新闻)

【澳股】

皇冠赌场再陷丑闻风波 继8000万澳元处罚之后或再面临1亿澳元高额罚款

继皇冠赌场因“中国银联计划”遭维州赌博和赌场管理委员会(VGCCC)罚款8000万澳元之后,该赌场再陷丑闻风波,或面临更加高额的1亿澳元罚款。

(延伸阅读《监管机构重拳出击!8000万巨额罚款只是开始 谁将是下一张倒下的多米诺骨牌?》)

维州皇家委员会调查发现,皇冠赌场“多次违反”其负责任的赌博义务,其中包括其墨尔本赌场“没有充分监督”数百名甚或数千名表现出问题或风险赌博迹象的客户。

VGCCC主席Fran Thorn公开表示,遵循和履行负责任的博彩业行业准则和行为规范,是皇冠赌场维持其维州赌场执照的条件,她进一步称,“VGCCC将就皇家委员会所发现的有关皇冠赌场违规事件给予坚决处理,并确保皇冠赌场的行为符合其法律义务和社会期望。”

维州皇家委员会调查专员Ray Finkelstein建议谨慎处理皇冠赌场的营业执照事宜,他称,尽管皇冠赌场从事“非法、不诚实、不道德和剥削性”的行为,但立即取消赌场执照将对维州经济和包括皇冠墨尔本赌场员工在内的无辜第三方造成伤害。

但维州州长Dan Andrews去年10月已明确表示,“皇冠有责任清楚地证明监管机构不应取消其执照的原因”,“除非监管机构明确认为皇冠赌场适合继续经营墨尔本的赌场,否则政府将跳过皇家委员会的建议,根据相关法律取消其执照。”

Fran Thorn则对该案明确表态称,将在进一步调查之后宣布最终处置结果。VGCCC将有三个不同选择:对其处以最高1亿澳元的罚款;变更其赌场执照所有权;或对其提出谴责并敦促其采取整改措施。

Bubs计划融资6300万澳元 扩展美国市场

澳洲婴幼儿配方奶粉生产商Bubs Australia(ASX:BUB)周二发布公告称,计划融资6300万澳元,进一步扩展美国市场。经纪商为花旗银行和Bell Potter。

Bubs公司的融资价格为每股52澳分,与上一个交易日收盘价相比折扣率为18.8%。该融资分为3240万澳元的股票销售和3060万澳元的配股,配股比例为1比10.42。

该公司称,此次融资所获资金将用于扩大美国市场的运营、增加库存和扩大灌装能力。

此前,该公司在周一发布公告称,已经与美国两家新的零售商签订了新的供应协议,导致该公司股价当日上涨3.2%至64澳分。

被瑞银维持“买入”评级 Domino's股价上扬逾1%

经纪商瑞银周二表示,尽管披萨连锁商Domino's Pizza(ASX:DMP)的成本压力不断上升,但仍维持其“买入”评级和90澳元的目标价。

瑞银分析师Shaun Cousins表示,加盟商受到了包括食品、劳动力、能源和燃料在内的一系列成本上涨的冲击。不过,7月3日起新实行的6%派送费将抵消这些压力。与竞争对手相比,Domino's能够更好地应对通胀。

受该公告影响,Domino's股价周二早盘上涨。10:52成交价为70.01澳元,上扬0.80澳元,涨幅1.16%。该股近一年的投资回报率为亏损38.89%。

Regis黄金产量创纪录 股价飙升近11%

黄金矿商Regis Resources(ASX:RRL)周二发布公告称,今年4-6月的黄金产量创历史纪录。

Regis表示,公司4-6月的黄金总产量增长20%,达到创纪录的123.9 千盎司(koz);Duketon 黄金产量增加24%至92.8koz;Tropicana 黄金产量增加10%至31.1koz。437koz的年度黄金总产量与2022财年 420koz-475koz的生产指引一致。公司现已做好了在2023财年增加黄金年产量的准备。

受该公告影响,Regis股价周二早盘大涨。11:18成交价为1.605澳元,上扬0.155澳元,涨幅10.69%。该股近一年的投资回报率为亏损37.55%。

【小编贴士:】手机端阅读时,点击文章页面左上Logo即可返回首页阅读。祝读者朋友天天健康、开心!工作投资顺利。

免责声明:本文为财经观察评论,不构成任何投资建议,交易操作或投资决定请询问专业人士。

(郑重声明:ACB News《澳华财经在线》对标注为原创的文章保留全部著作权限,任何形式转载请标注出处,图片来自网络。)