为让更多投资人全面了解近年来中国对澳投资的概况和未来在澳投资趋势的发展,ACB News 《澳华财经在线》将依据毕马威(KPMG)和悉尼大学的研究报告推出相关系列报道,以期全面回顾中资在澳投资现状并对未来投资进行展望。

ACBNews《澳华财经在线》报道:2012年,澳大利亚蝉联中国对外直接投资(ODI)累计最大接收国。与此同时,澳中关系不断升温,中国对澳直接投资自2010年以来呈稳定增长态势(见“中资投资在澳洲”系列报道之三《KPMG:澳中关系持续升温 中国对澳投资稳增》)。新形势下,中国的重点投资领域、地域和交易规模也在产生变化,澳洲能源产业引力加大、LNG项目获得更多关注、中国私企入澳趋势增强都是其中的突出特点。

能源业引力增强 LNG成新宠

毕马威研究发现,2012年中国对澳投资重点分布在矿业资源及能源行业,这一特点与中国国内对建筑及能源类商品需求持续增长两相呼应。然而有迹象表明中国企业投资方向呈现出由资源业向能源业悄然转移的趋势,液化天然气(LNG)部门开始成为中国投资新宠。

具体数据显示,2012年中国对澳投资共计达113亿美元,其中48%投向矿业,42%投向天然气产业,2%投向可再生能源,8%流向其它领域。

从累计投资额来看,2006-2012年中国对澳投资共计507亿美元,其中73%投向矿业,18%投向天然气产业,4%投向可再生能源,5%流向其它领域。

尽管澳洲本地有些公开评论指称中国投资人“大肆购买澳洲农场及土地”,毕马威的分析表明2012年中国对澳洲农业部门投放的2.96亿美元投资仅占中国对澳总投资额的2.6%。

内外形势生变催生新需求

毕马威认为中国投资逐渐从矿业转移其实是对中国国内及全球市场状况生变的延迟反应。2012年,为抵制通胀,中国地产部门及新基建支出双双放缓,中国钢铁及铁矿产业发展相应减速。2012年3月中国粗钢产量减少一半,并在接下来的时段保持较低水平。2012年9月中旬之前钢价一直呈下行态势,钢铁之家网(Steelhome)发布的中国钢铁产品钢铁价格综合指数从105点直降至87点。

然而在日本及新兴LNG进口市场需求猛增推动下,过去两年全球对LNG的需求大幅增加。目前全球LNG贸易因天然气整体产出不足受限,供需之间的空缺亟需填补。中国在此期间推出能源消费结构调整计划,决定减少对煤炭火力发电的依赖。这一定程度上解释了中国企业对澳洲LNG项目关注度提升,收购力度加大的现象。事实上,中国也在积极寻找其它天然气供应选项,如俄国及其它邻国。

地域分布更加不均 多样化程度提升

中国对矿产及天然气的持续关注也反映在投资的地理布局上。毕马威相关数据表明中国投资在全澳各州的分布更趋不均衡。

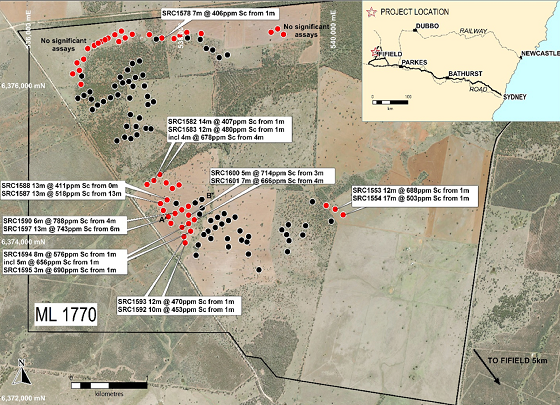

2012年,西澳所引中国投资占全部金额的56%;昆士兰州占33%,两州企业所引中资占到当年投资总额的90%。新南威尔士和维多利亚占比较少,分别为1%和4%,均低于历史水平。南澳(5%)和塔斯马尼亚(1%)占比稍高于历史水平。北领地也吸引到一定中国投资兴趣,但500万澳元以上当地企业中未有已完成交易的记录。

西澳和昆州的中国投资主要集中在矿业及资源产业。与之相比,新州和维州所引中国投资形式更为多样,分布于多个部门,这一趋势令人鼓舞。2006-2012中国对澳累计投资的地域及行业分布保持类似特点,新南威尔士所引中资的多样化程度最为突出。

超大型交易占比提升 私营企业积极入澳

与其它国家相比,2012年中国在澳已完成投资交易规模依然领先。50%以上已完成交易价值超2亿美元;5亿美元以上超大型交易占比达30%,高于2006-2012年19%的历史平均水平。2500-1亿美元中等规模交易占比为15%,低于历史平均水平(27%)。

2012年中国私营企业投资数量有较大增长,占全部交易比例达26%。中国国有企业投资件数下降至74%,总额降至87%。

综合近年来研究结果,毕马威预测下一股中资入澳浪潮中私营企业会担当更大的角色;但由于在国内主导能源、采矿及基建产业并有中国中央政府强力支持,中国国有企业仍将占据对澳投资的主导地位。