图片来源:澳华财经在线

核心提示:过去12个月,对澳交所的小型股、中型股和大蓝筹而言是风水轮流转的一年。去年下半年中小型成长股在市场上极为抢手,但紧接着板块轮动,热度又回归银行股和资源股。接下来,市场风向在哪里?

ACB News《澳华财经在线》5月25日讯 澳大利亚股市板块集中度高,银行股和资源股举足轻重。仅四大银行就占了股市总市值的近3成,分红方面也占去半壁江山。Bennelong澳洲股票合伙人公司投资经理朱利安·波蒙特(Julian Beaumont)则提醒,有一点投资者还未看透,撇开ASX 20权重股,机遇多彩纷呈,尤其是对广大散户而言。

精品基金Bennelong澳洲股票合伙人从属的Bennelong基金管理公司,由杰夫·查普曼(Jeff Chapman)一手创办,是澳洲最成功的投资公司之一。Bennelong基金在管资金过去4年中实现翻番,目前超过75亿澳元。

大蓝筹是否真正翻身?

波蒙特回顾称,2016年前7个月,ASX 20的表现明显弱于其他分类。到8月份情况逆转,ASX 20的表现抢眼,对比前100位之外的股票更是如此。

来源:ASX,BAEP,IRESS

ASX 20的相关表现,波蒙特认为,背后主要驱动力一直来自于银行股。银行股总市值占去ASX 20总市值的近一半,市场对它的任何“风吹草动”十分敏感,故而其影响力常常被夸大。

ACB News《澳华财经在线》报道,去年上半年,投资者格外关注各银行有无贷款增长放缓、坏账率上升、盈利下滑、放贷条件收紧等潜在趋势。而后银行盈利预期有所改善,银行股回报好转,投资者的忧虑日益减弱。特朗普成功当选美国总统,随之而来的宏观舆情积极正面,给全球银行业注入了强心剂。博蒙特认为这无疑是银行股在去年下半所表现好转最重要的原因。

除银行股外,ASX 20中的其它蓝筹股备受瞩目。这些上市公司运营经验成熟,在国内多形成业务垄断。ASX 20中的四大行、澳洲电信(Telstra)、西农集团(Wesfarmers)、Woolworths超级市场、国际航空集团(IAG)、托普集团(Suncorp)、泰科电子(AMP)、梅恩集团(Transurban)、Scentre集团(Scentre)等都属蓝筹股。

上述这些股票经过市场的长时间检验,回报相对安全,派息也高,在投资者眼里通常代表着低风险。但它们也都遭遇到了增长天花板,不单是因为它们的市场份额已足够大,无法再有突破,还因为它们不得不指望产业升级和经济大环境改善才能有所增长。

2016财年蓝筹股“成长的烦恼”就已暴露无遗。它们顶着国内经济不景气带来的压力,还要面对日趋激烈的竞争,这个情况下,ASX 20的平均每股收益在2016财年下降13%。

然而,大蓝筹回归似乎只是短暂现象,及至进入2017年,其表现再归平淡。5月联邦预算案前后,关于62亿银行税的消息令金融股经历连续两周的抛售,更是将早前投资者积极的信心冲淡。

风水轮流的一年

ACB News《澳华财经在线》报道,既然大盘股前景疲软,无怪乎许多投资者“移情别恋”,另寻收益增长机会,他们把目光都瞄向了被称为中盘股的那些股票身上。波蒙特亦认为,许多中小型上市公司在业务成长和投资回报方面都潜力巨大,值得投资。

去年8月份开始,上市公司2016财年业绩报告陆续出炉,增长机会在大盘股以外越加变得随处可见。因投资者涌入,诸多成长股的股价再度受到疯狂推高。财报中披露运营进展的那些公司,情形更是如此,如Aconex、贝拉米(Bellamy’s)、Vocus通信、 iSentia等。

也有一些成长股,其股价未经过分炒作,如达美乐披萨(Domino’s Pizza)、护肤品公司BWX和管件商Reliance Worldwide,波蒙特认为其中蕴藏一些机会。

去年下半年这些中小型成长股在市场上成交量令人瞩目,但很快,紧接着板块轮动,热度又回归银行股和资源股。

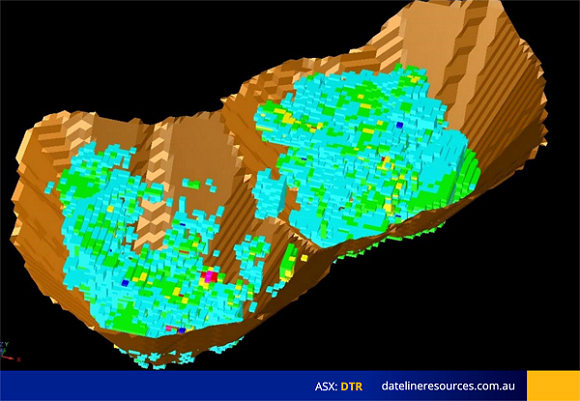

其中资源股因大宗商品价格走高,重振雄风。中小型矿业股从中获益最大,尤其是在2016年年初的时候。由于搭趁大宗商品涨价潮,运营杠杆较高的中小矿业公司获利显著。整个2016年,市场上表现最佳的几乎都是ASX 20以外的矿业股。

波蒙特指出,相比之下,ASX 20中的蓝筹股必和必拓(BHP)和力拓集团(Rio Tinto)运营杠杆较低,并且在2015年资源板块下行过程所受抛售相对较少,因此反弹并不明显。ASX 20中低风险低回报的特征由此也可见一斑。

他认为,市场走势强烈说明澳洲市场的投资者信赖ASX 20,尤其是其中的银行股和蓝筹股,同时也说明投资者对外因决定型板块的依赖性高。特朗普当选美国总统后ASX 20的表现突然好转就是最好例证。

但同时说明一点:投资者必需要关注经济、政治及其他不可测因素。比如,当前由特朗普带来的宏观舆情仍偏正面,但这随时可能发生改变。

摆脱基本面束缚 抓住真实机遇

ACB News《澳华财经在线》报道,ASX 20以外机会更多,有利于投资组合的多样化。比如,通过类似Reliance Worldwide这样的股票,可挖掘与美国房地产周期相关机遇;可投资于所有者管理型(owner-manager)企业BWX,它的CEO哈姆·伯勒(John Humble)又是BWX的大股东;可投资于受益于老龄化及其他人口趋势的拉姆齐医疗集团;可投资于伯森集团(Burson Group)这样专注产业整合机遇的公司;也可投资于达美乐特许经营体系,接触到众不同的商业模式。

提供多样化选择是其一,这些个股还有和公司业绩增长相伴而来的长期回报前景。ASX 20中有一半过去十年内没有为投资者带来资本增值。所以,与遭遇天花板的ASX 20相比,这些个股更具吸引力。

上面提及的排名在20以后的上市公司都设定了增长计划,无论是布局新店面,拓展海外市场,夺取更多市场份额,还是加大投资助力未来成长。波蒙特认为,这些公司都会取得业绩增长,且根本不用顾及特朗普在推特上说了什么、下一步美联储怎么走,或者失业数据好坏与否。

回首过去几十年,任何一年回报最高的股票基本上都是中小型股,未来恐怕也将如此。不过博蒙特也提醒,高回报和高风险总是形影不离。表现最差的也基本上都是中小型股。小型上市公司陷入运营困境或其他麻烦,股价因此腰斩,甚至更糟,这种情况太过普遍。

过去一年,澳交所出现运营困境的中小公司不胜枚举,譬如乳业集团迈高、奶粉生产商贝拉米、律所Slater& Gordon等等。

所以,波蒙特建议投资者,做好前期研究,要有准备接受投资组合中任何一只股票的潜在风险。正因为小盘股受到投资者的关注比较少,下力气钻研小盘股,回报或许会非常高。

中小型股并非都是高风险。波蒙特认为,像拉姆塞医疗保健集团(Ramsay Health Care)这样的个股比必和必拓(BHP)、Telstra和布兰博集团(Brambles)更像蓝筹股。

并且,蓝筹股并非就安全。尽管ASX 20近来整体表现优异,但Telstra和Brambles的股价还是从去年的高点下降了约30%。

成长股,抛与不抛

ACB News《澳华财经在线》报道,去年市场上,小型股、中型股和大盘股在带来的机会方面势均力敌。今年以来,一些成长股受到投资者不加区分地无情抛售,然而机会也由此产生,特别是目前看来运营势头强健和长期前景良好的股票,BWX、达美乐、Reliance Worldwide是典型例子。

BWX拥有苏芊系列护肤品和其他个人护理产品,本土业务拓展势头良好,在英国、加拿大、中国等地区的增长机会令人振奋。公司财报显示今年上半年盈利可观,股价已应声从最近低点上扬20%。

达美乐披萨集团在财报中也展示了不俗业绩,全年利润增长率预期从30%上调至32.5%。集团的长期增长前景令人信服,虽股价目前疲弱,但似乎值得长线投资者关注。

Reliance Worldwide 在今年2月的财报中显示,其盈利同比增长18%,全年的盈利业绩将超越招股书中的预期。Reliance研发的SharkBite配件将继续分食传统同类产品的市场,目前已走进美国两大硬件连锁店——家得宝和劳氏。

免责声明:本文为财经观察评论,不构成任何投资建议,交易操作或投资决定请询专业人士。

(郑重声明:ACB News《澳华财经在线》对本文保留全部著作权限,未经许可授权,禁止第三方以任何形式转载,违者必究。)