( 图片来源:《澳华财经在线》)

专题:全球股市遭遇“黑色星期一”日股暴跌 东证指数触发熔断

来源:中金外汇研究

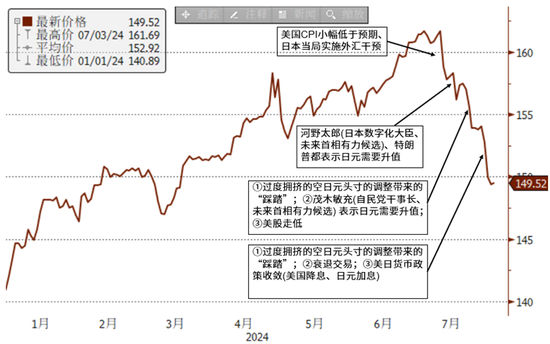

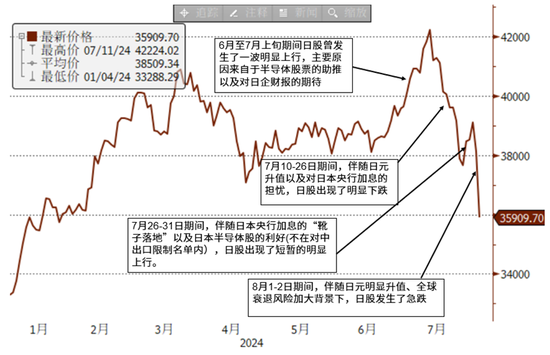

近期日本资产发生了明显的波动,自7月10日以来的仅17个交易日当中日元相较美元升值约9%(图表1),日经指数下跌约15%(图表2)。8月2日当天,日经指数下跌2216点,为历史上日内第二大的下跌点数(第一位为1987年10月20日“黑色星期一”,下跌3836点)。本文主要介绍日元汇率与日本股票波动较大的底层逻辑,以及近期日元大涨、日股大跌的主要原因。

图表1:7月以来日元明显升值的原因

图表2:7月以来日经指数明显下跌的原因

波动较大是日本资产的特点。一直以来日本股票与日元汇率都存在波动较大的特点。结合历史来看,日股与美股正相关很大,同时日股弹性大于美国(在美股上涨时,日股涨幅大于美股;在美股下跌时,日股跌幅也大于美股);汇率方面也是同样,周度的G10货币排名来看,日元经常成为最强货币或最弱货币。因此,我们一直以来提醒投资者需要留意日本资产波动较大的风险。

日元汇率波动大的原因。由于日本的政策利率基本为全球最低水平,日元基本也成为了套息交易(Carry trade)当中最合适的融资货币(Funding Currency)。套息交易的前提是无法对该交易实施汇率对冲,因此当日元升值时,息差所获得的利润会迅速被汇率所带来的损失给消耗殆尽,因此需要通过“卖出高息资产、买回日元”来平仓,平仓的同时会带来进一步的日元升值压力,进而带来更多的日元平仓,循环往复。套息交易本身是一个顺周期(“推波助澜”)事件,当全球风险追逐(Risk on)情绪高涨时弱日元容易诱发进一步的弱日元;但当风险回避(Risk off)情绪高涨时强日元又会诱发进一步的强日元。

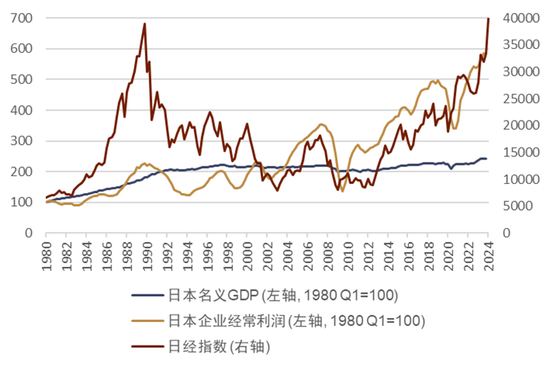

日本股市波动大的原因。在《国别研究系列之日本篇#1:重返历史舞台的日本股市》中我们介绍到“日本股市=日本企业业绩≠日本GDP”的主要逻辑,该逻辑是理解日本股市的关键。“日本股市=日本企业业绩≠日本GDP”该逻辑之所以成立,原因在于日本企业的出海。出海具体是指日本企业在海外建厂、雇佣海外员工、在海外销售,在出海的整套流程中,产生的附加价值不计入日本的GDP,但计入日本企业的财报,因此会出现“GDP不变、但企业营收持续上涨、股价持续上涨”的现象(图表3)。我们认为日本上市公司的营收约7成来自于海外、利润约8成来自于海外,因此日本企业比起日本国内的经济状况如何,更受全球经济(尤其是美国)的影响。此外,因为日本企业大量出海导致其业绩也更加受汇率的影响。日本企业虽然是全球业务,但是绝大部分企业在东京证券交易所上市,财报以日元计价。作为避险货币的日元,会给日本企业的财报起到顺周期(推波助澜)的作用,因此日股的波动远大于其他国家股市。当全球经济增速较高时,日本企业在海外所赚外币计价的盈利会有所增加,同时在此背景下日元还容易发生贬值,进而以日元计价的日本企业财报会更加出色;相反,当全球经济增速放缓时,日本企业在海外所赚外币计价的盈利会有所减少,同时在此背景下日元作为避险货币容易发生升值,进而以日元计价的日本企业财报会更加恶化。

图表3:日股股价=日本企业业绩≠日本GDP

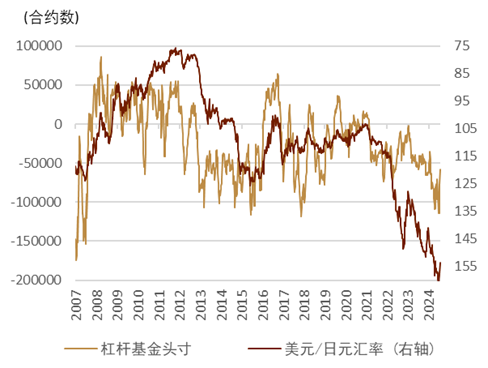

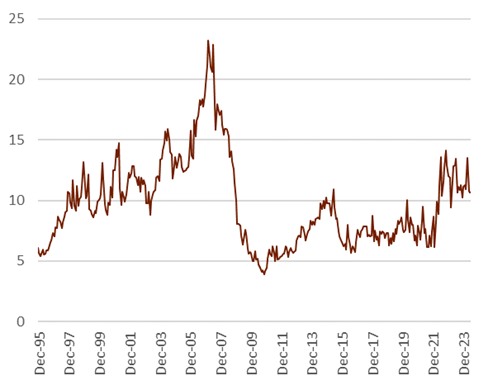

近期日元升值的原因。7月10日以来日元连涨4周,每周日元基本都成为最强G10货币,具体走势参考图表1的说明。我们认为近期的日元升值背后存在“3个契机、1个推动”。3个契机分别为:①外汇干预:7月11日较弱的美国CPI数据公布之后日本当局较大概率实施了外汇干预,根据日本财务省公布的数据显示7月期间共实施约5.5万亿日元的外汇干预;②政治家发言:7月期间河野太郎[1](日本数字化大臣、未来首相有力候选)、茂木敏充[2](自民党干事长、未来首相有力候选)、特朗普[3]等人都对弱日元表示了担忧;③美日货币政策收敛:美日货币政策收敛(美国降息、日本加息)一方面来自于本周美日两国央行的议息会议的变化(详情参考《中金看日银#48:24年7月会议回顾-小幅加息》),另一方面来自于市场近期对全球衰退的担忧(风险资产下跌、避险资产上涨)。受3个契机的触发,1个推动来自于“过多的日元空头的逆转”。截至7月9日,对冲基金的日元净空头处于相对极值的程度(图表4),过度积累的日元净空头的调整会带来更多的调整,因此顺周期效应带来了日元的明显升值。此外,套息交易的逆转也带来了明显的日元升值压力。受美日息差拉大的影响,目前套息交易的规模也处于高位。套息交易的规模无法直接量化,但是外国银行在日本分行的跨部门账户资产的规模在日本金融圈被视为衡量套息交易规模的代表指数,观察此数据(图表5)我们可以大致得出“目前套息交易的水平高于2015-2021年期间的水平,但是规模仅为2007年峰值时的一半”的结论。相对较高规模的套息交易的反转也带来了日元的升值。

图表4:杠杆基金对日元净头寸与美日汇率的走势

图表5:外国银行在日本分行的跨部门账户资产大小 (万亿日元)

留意汇率波动的不理性。我们认为日元汇率的波动中一直存在很多非理性的地方。上述的“美日货币政策收敛”来看,日本央行自去年以来就逐步开始货币政策正常化,今年3月更是放弃了YCC退出了负利率,但日元反而是贬值(详情参考《中金看日银#43:24年3月会议回顾-开启了“正常化”、但影响有限》)。上述的“过多的日元空头的逆转”来看,今年3-4月期间空日元的头寸就已经处于相对极值的位置,但日元也反而是贬值。我们认为汇率的走势存在较大偶然性以及“因”与“果”的滞后性,投资者需要充分留意日元汇率中不理性所带来的波动。此外,在今年6月末美日汇率触及162之时,市场中不少声音认为“弱日元对日本不利、日本可能面临崩溃”,美日汇率会上行至170、甚至200;近期日元开始明显升值时,市场中又有不少声音认为“强日元对日本不利、日本可能面临崩溃”,美日汇率会下行至130、甚至100。反映出市场对日元汇率的部分观点也相对比较极端。

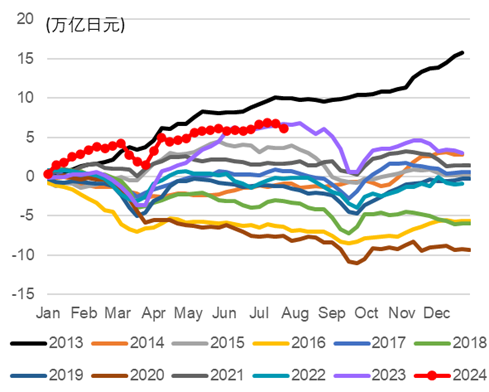

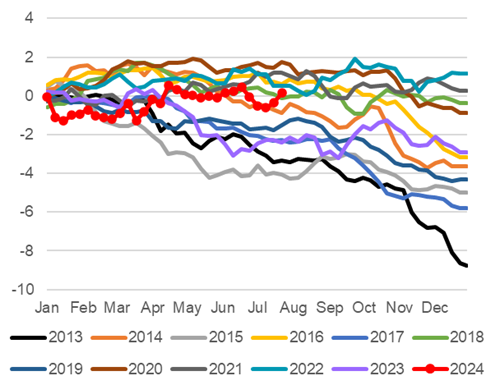

近期日股大跌的原因。我们认为近期日股的基本面并未发生明显的变化,大跌的主要原因来自于三点:①对全球衰退的担心,上文我们介绍到日本公司的业绩主要来自于海外,全球若发生衰退,日本企业的业绩会受到牵连;②日元升值的冲击,日本企业虽然是全球业务,但是绝大多数都是在东京证券交易所上市,发行日元计价的财报,在日元升值背景下,海外的收益会更少地计入在日元的财报当中,进而最终形成“强日元恶化财报”的作用;③半导体的牵连,在《国别研究系列之日本篇#1:重返历史舞台的日本股市》中我们介绍到日经指数的编纂方法与权重,整体来看日经指数当中半导体相关的公司权重总计约20%,近期美国科技股大跌的背景下,日本的半导体公司也因同一逻辑而大幅下跌,进而给日经指数也带来了明显压制。资金流角度来看,我们认为近期的主要卖出力量或来自于海外投资者,7月22-26日的一周外国投资者净卖出6705亿日元的日本股票,为今年3月下旬以来的最大周度卖出幅度。年初至今,外国投资者累计净买入约6.1万亿日元的日股,与2023年同期持平,好于往年的水平(图表6)。7月29日-8月2日这一周的资金流将于8月8日公布。相反,作为逆向投资者的日本散户在近期或净买入日股,7月15-26日的这两周期间日本个人投资者共买入7562亿日元的日本股票。年初至今,日本个人投资者累计净买入约1500亿日元的日股,好于往年累计净卖出的情况(图表7)。

图表6:年初以来境外投资者对日本股票净投资累计额 (万亿日元)

图表7:年初以来日本个人投资者对日本股票净投资累计额(万亿日元)

后市观点。后市展望来看,我们认为需要区分是否会在年内发生全球衰退。年内发生全球衰退的前提下,我们认为日元汇率或进一步升值(美日货币政策进一步收敛的逻辑)、日股或进一步下跌(业绩下滑、日元升值的逻辑)。相反,年内不发生全球衰退的前提下,我们认为日元汇率大幅升值的余地或相对有限、日股或能反弹(目前从估值看,日股估值明显低于往年均值)。

后续日本政策。考虑到目前日本资产的明显波动,我们认为日本央行年内再度加息的可能性明显降低。短期内,日股若持续下跌,我们认为日本当局或需要为“呵护”市场而有所行动(举办会议、发表讲话等)。此外,今年为日本的NISA(日本个人免税储蓄账户)元年,大量日本散户资金入场日本股市,我们认为日本政府或不希望日股发生进一步大跌,今后或存在修改GPIF(日本政府养老投资基金)的“政策投资组合(Policy portfolio)”来提振股市的可能性。目前GPIF的“政策投资组合”为日股、日债、外股、外债各占25%,今年日本政府预定会对该投资组合进行回顾,或存在上调其中日股占比来提振日本股市的可能性。

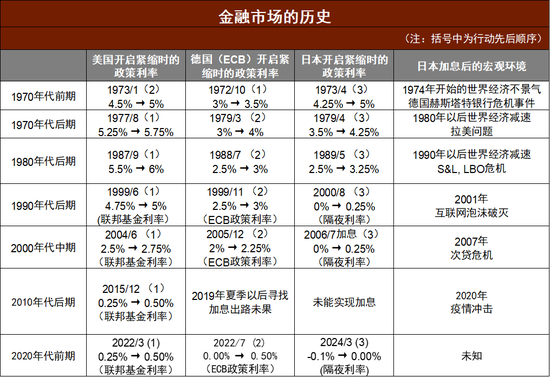

日本央行加息后会带来全球衰退吗?历史上存在日本央行加息后不久全球经济就出现衰退的记录,但是我们看来原因或许并非来自于日本央行,而是在于美联储政策利率长期维持在高位。图表8记录了过去半个世纪中世界主要央行加息的顺序以及之后所发生的危机。或许是通胀传导的先后,历史上多次发生“美联储加息→欧央行加息→日本央行加息→全球衰退”的前例。我们认为日本央行加息与全球衰退的确在统计上存在一定正相关,但是或许并无因果关系,而是原因在于“美国政策利率长期维持在了高位,因此带来了衰退”。例如,2010年代后半的加息周期中,欧央行、日本央行都未进行加息,但是全球经济仍旧在2020年出现了衰退。因此,从结论而言,我们不认同“日本央行加息→抽走全球流动性→带来全球衰退”的观点,我们认为或许为“美联储政策利率长期维持在高位→全球金融条件收紧→带来全球衰退”。

图表8:历史上美欧日央行加息的顺序以及此后发生的危机

资料来源:彭博资讯,中金公司研究部

来源:中金外汇研究