【财经要闻】

西澳州长在对华策略上与莫里森存分歧 工商界呼吁采取一致措施

西澳州长在对华策略上与莫里森总理存在分歧,西澳工商界呼吁联邦政府与地方政府在对华关系问题上采取一致措施。

由于西澳四分之一的工作岗位依赖澳中贸易,西澳州长McGowan曾指责莫里森政府夸大中国威胁,危害西澳就业。上周,莫里森总理访问西澳时,再次与McGowan州长在对华问题上产生争执。

在此背景下,西澳工商会首席执行官Chris Rodwell表示,西澳对华贸易占澳中贸易的大约三分之一。澳中关系重要而复杂,西澳工商界希望对华关系得到改善,并希望联邦政府和地方政府采取一致政策。

澳洲五月份失业率回落至5.1% 连续七个月下降

根据澳大利亚统计局(ABS)周四发布的数据,澳洲5月份失业率为5.1%,连续7个月下降。失业人数减少5.3万人至70.1万人。

ABS的数据还显示,就业人数在4月份减少3.1万人之后,5月份增加11.5万人。工作小时数环比增加1.4%,比疫情开始时高2.9%。

劳动参与率在4月份下降0.3个百分点之后,5月份增长0.3个百分点至66.2%,接近2021年3月创下的66.3%的历史高点。就业不足率下降0.3个百分点至7.4%,创2014年1月以来最低点。

澳储行长呼吁经济从复苏转入扩张 加息取决于通胀水平

澳储行长Philip Lowe周四在图文巴出席论坛时表示,尽管经济仍处复苏阶段,“是时候思考应该如何从复苏模式过渡到扩张模式了”。

洛伊在演讲时称,现在应当考虑与过渡相关的影响因素,包括:居民资产负债状况显著变化的情况下,居民消费支出会出现怎样的变化;劳动力市场紧缩趋势,及其对薪资和物价的影响;以及进一步提升生产率的必要性。

他表示,RBA对经济复苏的贡献在于,提供创纪录的最低融资成本,保障银行系统充分流动性和极低的债券收益率,澳元汇率也保持在较低水平。

在谈到市场关心的购债紧缩问题时,洛伊称,下次央行理事会议上,成员们将讨论在是否延长收益率目标至2024年11月期债券,以及9月之后是否进一步延长购债计划。

洛伊表示,决定收益率目标是否延长的核心在于,三年窗口期内是否要提高现金利率。

“理事会考虑了各种可能情形,认为2024年加息的相关条件可能会达到,也可能达不到。”

加息与通胀目标紧密相关。

“理事会希望近期的复苏势头可以过渡成强劲可持续的经济增长,实现失业率降低,薪资增长加快,随着时间推移,这将促进通胀目标的达成”。

“为保障理事会整体战略的实现,在通胀持续稳定在2-3%范围区间之前,RBA将不会提高现金利率。”

RBA预期澳洲通胀年率将在本财年末出现暂时性飙升,但通胀压力可控。

如果要通胀持续稳定在2-3%,需要薪资增速显著加快,“但目前看来这还有一段距离 ”。

暴雨致使部分水质存隐患 维州水务公司警示部分居民不要饮用自来水

上周,席卷维州的致命风暴使该州部分地区的饮用水水箱设备出现故障,可能导致饮用水源污染,水质不干净。

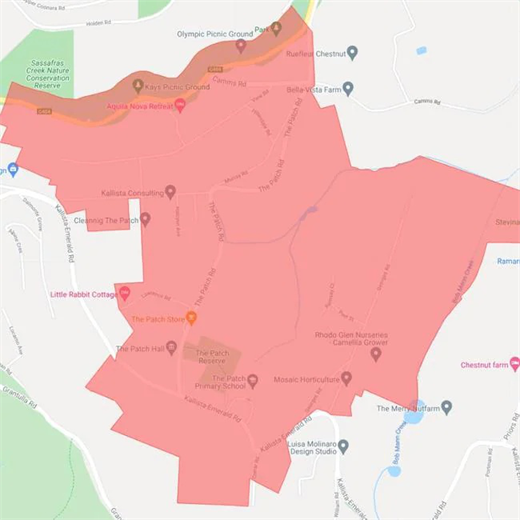

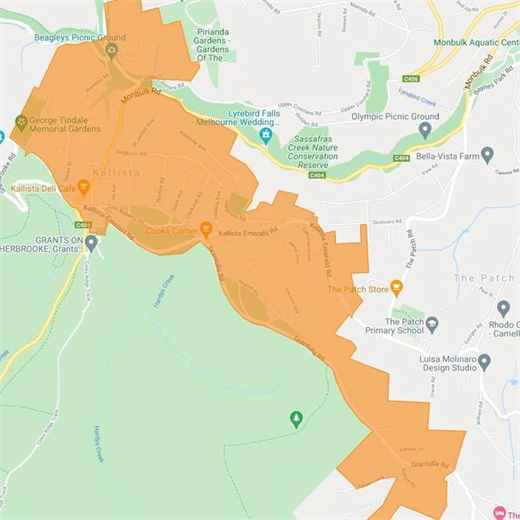

Yarra Valley水公司在与当地卫生部门协商后,对位于墨尔本东部的Kallista、Sherbrooke和 The Patch区的数千名居民发出紧急警告,呼吁民众不要直接饮用自来水。

图片来源:Yarra Valley水公司

该警告于周三凌晨2点30分发布,预计将持续3日。

图片来源:Yarra Valley水公司

Yarra Valley水公司表示,把水煮沸依然不能去除潜在污染物,建议居民从当地超市购买瓶装饮用水。

据了解,紧急饮用水可在Patch Hall、5 The Patch Rd、The Patch、Kallista Public Hall、6 Tom Roberts Rd和Kallista地区获得。

淡水河谷沃伊斯湾扩建项目出产首批镍矿石 未来五年年产量将达峰值

周二,淡水河谷(Vale)宣布其位于加拿大拉布拉多北部沃伊斯湾(Voisey’s Bay)矿区扩建项目的里德溪(Reid Brook)矿出产首批镍矿石。

沃伊斯湾拥有世界上最大的镍矿床之一,自2005年以来一直通过露天方式开采镍矿石。此次里德溪矿的成功开采是沃伊斯湾从露天开采过渡到地下开采的里程碑式成就,加上另一个同为地下开采并将于2022年投产的东渊(Eastern Deeps)矿,拉布拉多地区淡水河谷矿区的开采寿命将得到延长,矿区产量同样将大幅增长。

淡水河谷预计,这两个矿的成功开采将使得该矿区到2025年实现镍矿石年产量达到峰值260万吨(精矿中的镍金属含量达到4万吨),同时使副产品铜和钴的年产量分别达到2万吨和2600吨。该项目目前已完成65%,已执行资本支出12.6亿美元。

疫情助推年轻客群转向数字信贷服务商 金融科技公司借势超速

许多行业在COVID-19疫情中发生了广泛的结构性转变,在这一趋势中,金融科技公司进一步渗透市场,特别是向年轻人口渗透。

成立于2017年的澳洲在线房贷机构Tic:Toc去年业绩有了巨大的增长,许多客户转向了网上自助住房贷款。Tic:Toc的大型战略股东包括Bendigo and Adelaide银行、IAG和Genworth。

Tic:Toc的首席执行官和创始人Anthony Baum说,Tic:Toc在2020年实现了总客户数128%的增长。Tic:Toc已经在自己的品牌下处理了超过16亿澳元的房贷,此外还通过本迪戈和阿德莱德银行(Bendigo Express)和Aussie Home Loans(Aussie Edge)处理了白标在线房贷产品。

Tic:Toc向客户交付房贷合同的最快时间是在递交申请的58分钟之内,其中包括10分钟的人工评估。

另一家金融科技公司Butn是一个面向企业的在线信贷平台,会计软件集团MYOB在今年早些时候向该公司投入了500万澳元。Butn有望在澳交所上市。

自2015年以来,该公司已经为超过5亿澳元的交易提供了资金。该公司对每笔交易收取固定费用,费率在2%至5%之间。

澳洲房贷增长存风险 监管机构要求银行提供更多数据

由于澳洲房贷信用增长,投资者积极入市,澳洲金融监管机构理事会(CFR)发布声明,要求澳洲银行维持房贷发放标准,提供更多数据,以防范房贷风险。

CFR称,虽然目前澳洲房贷发放标准维持良好状态,但出现了更多的冒险迹象,因此需要重申信贷标准,要求银行提供信贷结构等更多信息,做出更多保证。

CFR还表示,正在密切关注家庭债务水平较高的问题,有可能采取措施,应对相应风险。

全球基金“疯狂”加仓股票资产 澳洲股市9个月连涨 牛市还将走多远?

全球股市乐观情绪弥漫,基金管理行业股票类资产配置水平在过去一个月内大幅攀高,市场积极情绪背后有哪些因素在支撑?连续9个月上涨之后,澳洲股市是否会出现拐点?

美国银行(BofA)隔夜发布的基金经理月度调查报告显示,6月全球基金管理业现金持仓水平下降了4.1%,降至3.9%的历史较低水平;而近一个月内股票类的净资产配置飙升7%,达到61%,为近8年来所未见。

澳金融评论报的市场观察文章指出,BofA的调查切实反映出当前的市场情绪,在ASX尤其明显。

本地股指持续稳健攀升,ASX200即将取得9个月连涨,也是15个月来第14次收涨。尽管市场存在各种不确定性——通胀、疫情、地缘政治风波,但大盘的上行势头没有任何停歇迹象。

乐观情绪广泛蔓延的当下,果真没有风险吗?

值得注意的是,BofA也在调查报告中指出,经济增长率和盈利水平似乎已经达到峰值。

最具告诫意义的是基金业的现金持有水平,BofA表示,该数值已经达到触发卖盘信号的点位。

股市新高之后 超半数基金认为:即使回撤 幅度不超10%

澳股ASX200成分股等主要股指近期再次刷新历史新高。有关通胀的担忧及暗示市场泡沫的讨论,并没有损伤基金经理们的信心。业内一致性观点认为,全球经济体仍处于周期性繁荣的早期阶段。

大部分参与调查的投资者认为至少2024年以后才会出现下次衰退,并且多达76%的投资者预期未来12个月经济增速和通胀率都将上行。

上周的数据显示美国通胀率达到5%的高水平,尽管如此,有72%的受访者认为,通胀为暂时性的,是受短期因素驱动。

63%的基金经理预期,美联储将给出收缩量化宽松力度的信号,许多投资者亦认可存在“缩表恐慌”的风险,但目前有关收益率曲线陡峭化的预期正处于2020年8月以来最低水平。

而即使缩减恐慌确然发生,基金经理们并不认为这将造成太多痛苦。有57%的受访者认为,届时市场修正的幅度不会超过10%。

【地产】

澳洲独立房屋价格高企 多个居民区公寓价格涨幅超独立房屋

根据房地产数据分析机构CoreLogic公布的数据,在过去一年中,澳洲190多个居民区的公寓价格涨幅超过独立房屋价格涨幅,其中富裕地区的公寓价格涨幅最大。

该机构称,出现上述现象的原因是,独立房屋可支付性更加糟糕,供应不足,买家被迫涌向公寓。

例如,在East Melbourne地区,过去一年中公寓价格上涨14.4%,独立房屋价格下降8.6%,独立房屋价格比公寓高大约162.7万澳元,比例为33%。

CBD公寓空置率下降 悉尼和布里斯班可出租数量骤降半数

据澳洲房地产研究机构SQM的最新数据显示,随着5月份澳洲空置率全面下降,悉尼和布里斯班的CBD公寓可出租数量较去年的峰值骤降了一半以上。

5月份,悉尼CBD的公寓可出租数量下降7.4%至640套空置公寓,比去年5月的峰值下降了57.5%;布里斯班的可出租数量下降12.3%至334套,比去年6月份的峰值下降了54.3%;墨尔本的可出租数量则下降3.4%至1756套,比去年9月的峰值下降了23%。

SQM研究公司董事总经理路易斯•克里斯托弗(Louis Christopher)表示,随着生活恢复相对正常,澳洲空置率可能在2021年下半年继续下降。“按照这个速度,CBD公寓的空置率到年底有望降至COVID之前的水平。但如果疫情持续,届时国际学生减少以及公寓供应过剩也可能导致空置率保持相对较高水平。”

【澳股】

Coles加大科技和自动化投入 扭转市场占有率下降趋势

澳洲超市巨头Coles宣布,将加大科技和自动化投入,刺激销售增长。

Coles称,由于消费者偏好和行为发生变化,公司需要加大科技和自动化投入,重塑业务模式,满足日益增多的网上订单。其中一项措施是,调整服务模式和人员,满足客户90分钟内下单并取货的要求。Coles还表示,将采取措施对运输管理系统进行整合,提高仓储和配送网络的效率。

数据显示,由于Coles缺乏社区店,其市场份额在本财年第二季度下降至26.4%,与2020财年第三季度27.7%的峰值相比有所下降。

Seven West收益预期高于市场预测 股价飙升近8%

综合媒体公司Seven West Media(ASX:SWM)周四发布公告称,得益于广告收入强劲反弹,预计2021财年基本收益将超过市场预期。

公告表示,包括上半年业绩报告中列出的临时收益在内,预计2021财年基本息税折旧摊销前利润(EBITDA)将在2.5亿至2.55亿澳元之间,而市场预测为2.35亿至2.45亿澳元。

受该公告影响,Seven West股价周四早盘上涨。10:21成交价为0.43澳元,上扬0.03澳元,涨幅7.50%。该股近一年的投资回报率为273.91%。

Whitehaven下调产量预测 股价下挫近8%

澳洲煤炭巨头Whitehaven Coal(ASX:WHC)周四发布公告称,已下调产量预测,并重申煤炭销售和单位成本预测与此前相同。

公告表示,预计2021财年产量为2040万吨,低于此前2060万吨至2140万吨的预测,原因是修理长壁开采机械和处理地质事件造成了停工。

公告发布后,Whitehaven股价周四早盘下跌。10:51成交价为1.88澳元,下跌0.16澳元,跌幅7.84%。该股近一年的投资回报率为14.98%。

大麻牵手迷幻蘑菇 Creso Pharma宣布合并计划 打造全球性迷幻药公司

药用大麻和消遣性迷幻药细分赛道在各自经历初期发展后,开始呈现合并趋势。

6月17日,澳洲大麻公司Creso Pharma Ltd (ASX:CPH)宣告与加拿大裸盖菇素公司Red Light Holland(CSE:TRIP)签署正式协议,两家公司将合并打造The HighBrid Lab,一家专注消遣性迷幻产品及应用科学领域技术与创新的全球性公司。

根据两家公司6月15日收盘价,The HighBrid Lab的隐含股权价值约为3.71澳元。

完成合并后的新公司将在加拿大证交所上市,CPH专家顾问Bruce Linton将加入The HighBrid Lab担任非执行董事会主席。

新公司的主要增长计划有:

- 拓展市场,巩固在消遣性裸盖菇素领域的品牌地位。

- 通过收购Halucenex和Mera Life Sciences,进入迷幻药相关应用科学创新领域,开发天然药物和医药级药物。

- 合并后The HighBrid Lab将可立刻在美国展开动物和人类CBD大麻基产品的销售,预计可显著拉动收入增长。

- 加大在北美市场消遣性大麻销售推广,并在美国找寻行业并购机遇。

- 通过渠道合并,加强产品在欧洲市场的分销力度

- 开发新的消遣性产品,包括综合性CBD和蘑菇类产品,含蘑菇素、CBD和THC的饮料产品等。

- 加强垂直一体化生产能力;在法律允许的前提前,扩展电商业务,推出在线商城以促进产品销售。

CPH在公告中表示,合并后实体的账面现金结余为4800万澳元,将可支持各项增长战略的执行。

CPH股价处于停盘状态,最新价0.18澳元。过去一年该股股价上涨了300%。

Vectus获准开展纤维化药物人体试验 盘中飙涨30%

澳洲生物科技公司Vectus Biosystems Ltd (ASX:VBS)获批在澳开展VB0004 I期人体试验。首批志愿者治疗将于2021年7月在墨尔本展开,1b期人体试验预计在2022年1月展开。

受消息提振,今日VBS盘中飙涨,澳东时间12.15,该股涨30.69%,报1.32澳元。

根据公告,临试I期主要通过对照试验,评估患有轻中度高血压并有低心血管病风险的病人单次和重复口服VB0004情况下,药物的安全性、耐受性和药代动力学状况。

Vectus董事会主席Ron Shnier博士表示,VB0004是一流的纤维化疾病新型助剂,这也是该口服活性小分子药物在澳洲首次开展人体试验研究。

“先前的动物研究表明,VB0004可改善心脏、肾脏和肺部纤维化,这在全球范围内存在巨大的未满足需求。”

Jatcorp定增募资619万澳元 拓展中国植物肉及奶粉业务

Jatcorp Ltd (ASX:JAT)周三向市场披露,公司定增计划获得高级及专业投资者的坚定认购承诺,拟将以0.018澳元发行价,发行3.44亿份新股,募资资金619.5万澳元。

Jatcorp主营业务正从面向中国市场的快消品出口,向辅助食品和植物肉生产制造转变。上财年公司收购了维州一处奶粉工厂。

根据公告,参与定增计划的认购者包括公司分销商及现有股东,其中Yaoan Chen等两位股东认购了价值100万澳元股份。

此次募集的资金将用于偿还债务,开展和扩张在中国的植物肉业务,为旗下奶制品工厂购置机器,补充运营资金等。

公开资料显示,Jatcorp主要股东包括Golden Lucky Star和河南盛润置业澳洲公司等。

年报显示,2020财年JAT年营业收入为5945万澳元,录得亏损2659万澳元。

该股周四收平于0.021澳元,成交量409万股。

镍矿勘探商Lunnon Metals挂牌澳交所 首秀暴涨4成

金属勘探商Lunnon Metals Ltd (ASX:LM8) 16日挂牌澳交所,首秀飙涨41.6%。

Lunnon IPO以每股0.3澳元价格,共计发行5000万份新股,成功募资1500万澳元。

据招股书,Lunnon主要在西澳州从事镍矿和金矿勘探,中期目标是成为镍矿行业关键生产商。

据招股书,公司旗下两座矿场位于世界知名的Kambalda镍矿区,曾累计产出9万吨镍,自90年代中期之后两矿场均没有进行过有效勘探。其中的Foster矿场拥有JORC合规3.9万吨镍金属资源量。

17日LM8涨幅回吐,终盘收于0.41澳元,跌3.52%,成交量87.6万股。

量子计算芯片公司Archer拟为澳主权制导武器项目提供技术支持

半导体公司Archer Materials Ltd (ASX:AXE)周二宣布,已与澳本土最大国防部武器与军火合同商NIOA达成意向合作,将为联邦政府导弹与主权制导武器项目提供技术支持,合作重点围绕Archer的量子计算芯片技术展开。

Archer正在开发量子计算处理器芯片技术,目前拥有高级半导体制造能力。

今年3月,澳总理莫里森宣布将在未来十年投资2700亿澳元用于加强国防能力。

Archer表示,该合作计划符合澳政府加强主权性国防工业能力的政策趋势。

周三澳东时间11.40,该股上涨2.69%,报0.765澳元。今年以来该股涨幅达47.12%。

中国银泰黄金拟6650万澳元收购澳洲Myanmar Metals

Myanmar Metals (ASX:MYL)早盘披露,公司接到中国银泰黄金(Yintai Gold)发出的非约束性条件性并购要约,对方拟以每股0.035澳元现金对价收购MYL全部股份,总交易对价6650万澳元。

根据公告,MYL目前正与银泰合作推进现场尽调事宜,将在双方达成执行协议后,向股东发布正式要约方案。

根据公告,银泰黄金(000975.SZ)为中国深交所上市公司,当前市值约人民币273.5亿元,公司核心业务为稀有金属和有色金属开采与勘探。银泰曾在2017年以49亿人民币收购埃尔拉多金业公司。

MYL是一家金属勘探企业,主要资产为缅甸的 Bawdwin多金属项目(持有51%权益)。

该公司股价处于停盘状态,最新价0.07澳元。

Bass Metals宣布战略升级跨界锂矿 盘中飙涨20%

石墨生产商Bass Metals(ASX:BSM)宣布进行战略调整,拟成为跨越多类关键矿种的多元化生产商,以求把握石墨、锂和高级材料领域的蓬勃市场机遇。

根据公告,Bass将在以下三个方面发力:

- 持续推进Graphmada综合矿场开发,提升矿产资源量。该矿场石墨产品已经在全球市场展开销售。

- 基于公司高品质片状石墨精矿资产,开发特制碳材料和高级材料产品。

- 利用公司管理团队丰富的锂矿行业经验,打造锂矿资产组合。BSM在马达加斯加已拥有锂辉石资产,正寻求潜在收购机遇。

为支持战略调整,Bass将寻求股东批准,拟更名为Greenwing Resources,并按50:1开展缩股。

受消息刺激,周三澳东时间12.30,该股飙升20%,报0.006澳元,成交量517万股。

王鲑鱼水产巨头New Zealand King Salmon盈利大幅下滑

New Zealand King Salmon(ASX:NZK) 在今日的线上股东年会上披露,截止2021年1月的7个月内,公司营收达9500万澳元,同比下滑6%。

NZK是世界最大优质王鲑鱼水产养殖商,拥有Ora King,、Regal等多个知名品牌。

上财年(截止时间调整为2021年1月)公司经营性EBITDA盈利为1000万澳元,同比挫减近一半(FY2020同期:1960万澳元)。

COVID-19疫情期间销售额下降、低价抛售库存及加强在新西兰的零售性营销等均对业绩造成影响。

尽管面临挑战,董事会主席Grant Rosewarne表示,公司在新西兰和英国市场的业绩依然强劲。

展望前景,公司今年的王鲑鱼产量预计可达7500公吨,并预期售价有望在今年回归到疫情前水平。

NZK未就2022前半财年提供盈利目标。

【小编贴士:】手机端阅读时,点击文章页面左上Logo即可返回首页阅读。祝读者朋友天天健康、开心!工作投资顺利。

免责声明:本文为财经观察评论,不构成任何投资建议,交易操作或投资决定请询问专业人士。

( 郑重声明:ACB News《澳华财经在线》对标注为原创的文章保留全部著作权限,任何形式转载请标注出处。)