【财经要闻】

全球电池金属供应格局波动起伏 澳洲“绿色”矿产频获西方客户垂青

随着汽车制造商重新将竞争重点转向新能源汽车, 电池金属板块再度迎来高光时刻,从锂,到镍,再到稀土,铜以及石墨等电池制造材料即将遭遇严重短缺的预测不时响起。

在澳洲矿业年度盛会Dealers & Diggers大会上,大多数生产商预测,至少在未来5年市场供应将吃紧,甚至可能会持续10年。他们的主要客户已经开始有所行动,福特最近疯狂的采购交易似乎可以说明这一点。

(延伸阅读《Lake牵手福特汽车打造清洁锂供应链 10万吨级项目产量“预定”过半》、《Liontown与福特签署15万吨级锂精矿承销协议并达成3亿澳元债务融资安排》、《与特斯拉签订供货协议 Core Lithium股价大涨逾15%》)

然而,并非所有人都同意。今年6月高盛分析师发布一份看跌报告,预测未来几年锂市场将出现供过于求的局面,该消息一度引致锂矿股大范围下挫。

“目前我们预计全球供需状况将发生变化,2021年尚有11%的供应不足,到2022年市场将趋于平衡,此后的2023至2025年供过于求的比例将达10%至23%,” 高盛分析师说道。

高盛的悲观预期部分是基于这样的预测:中国国内的锂资源供应以及在非洲的中资项目将会把澳洲的锂精矿挤出市场。

澳本土电池金属公司的看法则不同。

据《澳大利亚人》报道,Liontown(ASX:LTR)总裁Tony Ottoviano认为,西方主要的制造企业——包括那些正在争夺供应来源的汽车制造商,如福特、特斯拉、丰田以及主要的欧洲汽车厂商——的期待值正在上升,这将确保澳洲那些具有强劲的环境、社会和治理标准的项目得到市场通行证。

稀土矿商Lynas(ASX:LYC)一个主要卖点是“中国以外唯一的稀土氧化物主要供应商”,该公司在马来西亚和澳洲均遵守严格的环境标准。

Lynas公司CEO Amanda Lacaze表示,目前市场并未给予“绿色”产品溢价,但这已日渐成为供应西方客户的必要条件。“制造电动汽车时,任何使用这些材料的公司都要承担巨大的品牌风险,因为有人会说‘看看制造电动汽车的环境成本吧’。”

Lacaze称,从目前的情况来看,客户越来越愿意为其产品支付溢价,以确保供应安全。

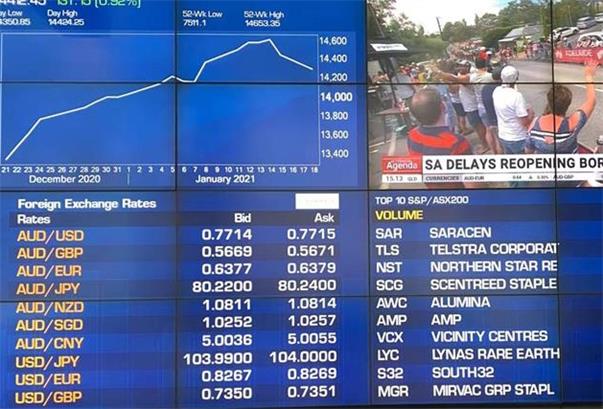

澳洲经济数据有喜有忧 澳储行下个月或连续第四次加息0.5%

由于本周经济数据喜忧参半,有市场人士认为,澳储行或在下个月再次加息0.5%。如果该预测准确,则澳储行将连续第四次加息0.5%,从而把利率调高至2.35%。

周四,澳大利亚统计局公布的数据显示,7月份澳洲失业率下降至3.4%,创48年新低。2万人不再领取救济金,工作岗位空缺的数量可能比求职者还要多。周三公布的工资价格指数(WPI)显示,虽然近期澳洲工资增长开始加速,但在至6月30日为止的一年内,澳洲工资仅增长2.6%,低于市场预期。

就四大行对利率的预测而言,虽然联邦银行不排除澳储行下个月加息幅度小于0.5%的可能性,但这四家银行均认为加息幅度很可能为0.5%。

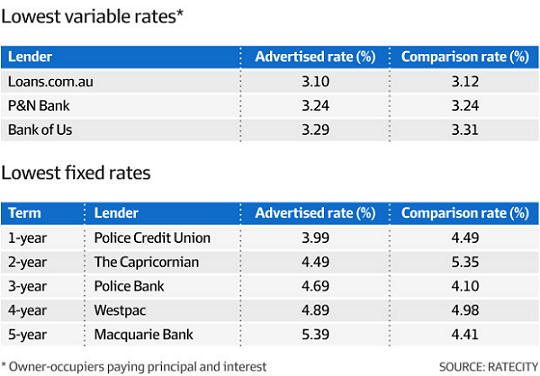

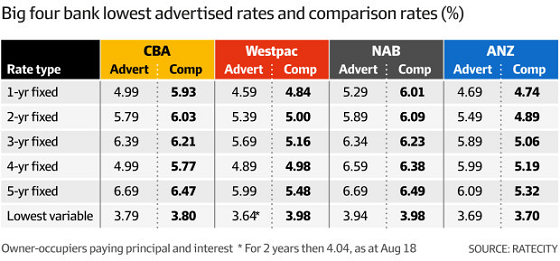

5000亿澳元固定利率贷款即将到期 借款人应如何把握时机降低贷款成本?

在2020-21年的创纪录低利率时期,澳洲借贷人数也创下历史新高。而目前,这批规模超过5000亿澳元的固定利率贷款即将到期,随着更多借款人寻求更优贷款利率方案,预计未来几个月澳洲借贷市场将出现白热化竞争。

根据利率对比网站RateCity的分析,在RBA澳储行将现金利率从0.1%上调至1.85%后,各贷款机构重新调整了借贷条件,最高和最低利率之间的差距十分显著。

以广受欢迎的两年期自住房抵押贷款的固定利率为例,目前市场上的最低利率为4.49%,与澳大利亚国民银行(NAB)5.89%的利率相比,中间存在140个基点的差异。

就五年期住房抵押贷款而言,最高和最低利率之间的差异更是达到200多个基点。如果使用最低利率贷款,贷款100万澳元的借款人每年可节省约2万澳元。

目前,贷款机构正采取各类措施来减少老客户流失并加大对新客户新引力。

根据RateCity的数据,自5月澳联储首次加息以来,包括澳大利亚联邦银行(CBA)、麦格理和荷兰国际集团(ING)在内的11家贷款机构已经降低了对新客户的浮动利率。

除降低利率外,约有30家贷款机构正在增加抵押贷款现金返还优惠以吸引新客户。根据贷款规模,现金返还额度从1500澳元到1万澳元不等。

而对借款人而言,随着固定利率贷款即将到期,他们有机会选择更加优惠的贷款利率,但如果要作出最优选择,还需要有更加全面的考量。

《澳洲金融评论》援引AJ Financial Planning财务顾问Alex Jamieson的分析称,借款人应考虑利率到明年年底下降的可能性,在挑选固定利率时选择合适的锁定时间。

借款人还应注意,固定利率贷款通常对额外还款有所限制,如果你希望支付额外分期还款来减少贷款利息,效果可能适得其反。

此外,转换抵押贷款的借款人需要考虑650澳元至1000澳元的一般成本支出,其中包括抵押贷款解除费用、政府税收和申请费用。

根据抵押贷款经纪商Lendi的说法,大银行每年可从客户的“忠诚税”(新贷款和现有贷款利率之间的差价)中赚取约45亿澳元。随着银行致力于以更加优惠的贷款定价吸引新客户,长期借款人将为此支付更多费用。

澳洲二季度工资同比增长2.6% 增幅创八年新高

根据澳大利亚统计局(ABS)周三发布的数据,经季节调整后,澳洲今年2季度工资指数环比上升0.7%,同比增长2.6%,同比增幅创2014年9月以来新高。

私营领域工资环比增长0.7%,公共领域增长0.6%。私营领域工资同比攀升2.7%,公共领域上升2.4%,说明私营领域工资同比增幅远高于公共领域。

各行业年度工资涨幅差异较大,最高的为建筑行业,工资上涨3.4%,最低的为采矿和电力、燃气、供水和废品服务行业,工资涨幅为2.2%。就地域而言,西澳工资环比涨幅最高,达到0.8%,昆州和塔州年度工资涨幅位于第一位,涨幅为2.9%。北领地环比和同比涨幅均最低,分别为0.3%和2.0%。

澳洲七月份失业率下降至3.4% 创48年新低

根据澳大利亚统计局(ABS)周四发布的数据,澳洲7月份失业率从上个月的3.5%下降至3.4%,创48年新低。

数据显示,就业人数下降4.1万人,失业人数减少2万人。男性失业率下降0.2%至3.4%,女性失业率维持在3.4%。劳动参与率下降0.3%至66.4%,仍高于疫情前0.5个百分点,其中男性和女性劳动参与率分别下降0.4%和0.3%。

青年人(15岁至24岁年龄组)就业人数增长1.3万人,增幅0.7%,连续第3个月上升。就业不足率回落0.1%至6.0%,其中年轻人就业不足率上升0.1%至14.1%。

天然气出口商采取措施减小联邦政府强制干预可能 APLNG部分拟出口天然气转移至国内市场

近日,澳大利亚太平洋液化天然气有限公司(APLNG)已将一些专用于出口市场的天然气转移到国内市场,以缓解能源零售商压力并帮助减小联邦政府的强制干预可能。

2022财年,澳洲出口海外的天然气总价值达到创纪录的700亿澳元。而在今年早些时候,许多燃煤发电站的关闭导致天然气需求猛增,国内天然气市场承受压力,澳洲液化天然气出口商因此而受到当局批评。

澳洲联邦政府因担忧未来市场短缺,甚至发出首次启用澳洲国内天然气安全机制(ADGSM)的意向通知。

(延伸阅读《澳洲政府发出启用天然气安全机制意向通知天然气出口商利润面临下挫危机》)

APLNG是Origin能源公司、康菲石油公司和中石化共同持股的合资企业。该公司表示,在截至7月的三个月内,它已向国内市场增加了7.9PJ的天然气供应。

APLNG首席执行官Khoa Dao表示,过去三个月的天然气供应是为了履行对国内客户的中长期合同承诺,同时也旨在缓解国内天然气供应紧张局势。

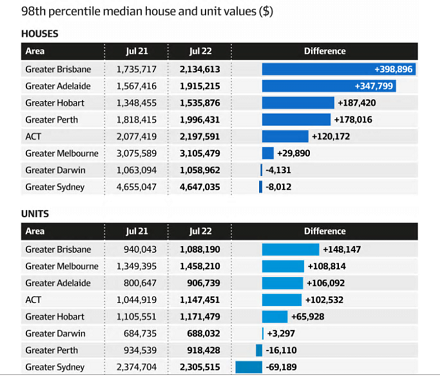

无惧房价跌势 大部分澳洲高档居民区房价继续攀升

根据澳洲房地产数据分析公司CoreLogic发布的数据,尽管澳洲房价整体出现跌势,但由于需求旺盛、供应不足以及置业者认为房地产是具有韧性的长期投资,大部分澳洲高档居民区房价依然上涨。

在至今年7月底为止的12个月中,在墨尔本市场,房价处于顶端2%的居民区,房价中位数上涨大约3万澳元至310万澳元。在布里斯班,房价最高的2%的居民区,房价中位数大涨35万澳元至210万澳元。同期,霍巴特高档居民区房价中位数上扬18.7万澳元至150万澳元,涨幅近14%。

在悉尼市场,房价最高的2%的居民区,房价中位数在12个月中回落大约0.2%,但在此前的一年中曾上涨25%。悉尼顶级公寓价格中位数下滑约3%。

下图为澳洲最昂贵居民区(房价高于98%的居民区)一年来的独立房屋和公寓价格中位数的变化情况:

图片来源:CoreLogic

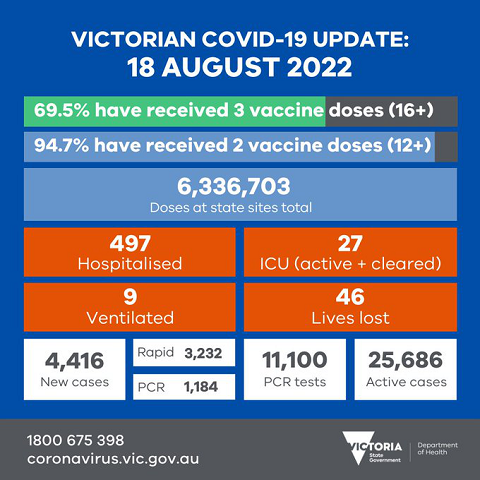

维州新增4416新冠病例 46人病亡

维州截至昨晚新增新冠病例4416(前值4732)例,较前值略减,其中快速检测RAT病例3232,核酸检测PCR病例1184,9人病亡。昨日共有PCR检测11100(前值12105)个。活跃病例25686(前值26476), 较前值略减。

目前维州和疫情相关的住院患者497(前值518)人,ICU患者27(前值29)人,需用呼吸机者9人。住院患者略减,重症患者大幅减少。

截至昨晚,维州18岁以上疫苗三剂接种率已超69.5%,12岁以上两剂接种率已超94.7%。

维州卫生部

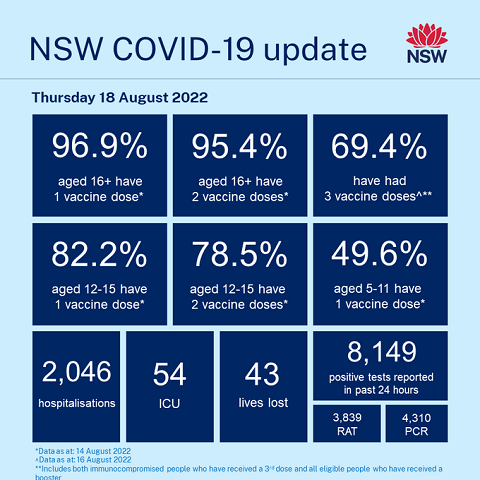

新州新增8149病例 43人病亡

截至昨晚8时的24小时内,新增确诊病例8149(前值8064)例,较前值略增。其中PCR病例4310,快速检测确诊RAT病例3839。病亡43人(前值26人)。

目前新州新冠住院人数2046名 ( 前值2115),54名(前值52)患者接受ICU重症监护。住院和重症患者均略减。

数据来源:新州卫生部

美股三大指数集体收跌 道指跌0.5%

美股三大指数集体收跌,道指跌0.5%,标普500指数跌0.72%,纳指跌1.25%,贵金属板块跌幅居前,科尔戴伦矿业跌超7%,哈莫尼黄金跌超5%,泛美白银跌超4%。抗疫概念股、油气股走高,Aethlon Medic涨超6%,贝利石油涨近4%,巴西石油涨超2%。热门中概股多数下跌,爱奇艺跌超6%,蔚来、知乎、拼多多跌超3%,百度、阿里巴巴跌超2%。(文章来源:财联社)

欧股三大指数下跌 德国DAX30指数跌超2%

欧股三大指数当天集体下跌,截止收盘,英国伦敦股市《金融时报》100种股票平均价格指数17日报收于7515.75点,比前一交易日下跌20.31点,跌幅为0.27%。

个股方面,当天伦敦股市成分股中消费类个股领涨,位于涨幅前五位的个股分别为:酒业公司帝亚吉欧股价上涨1.05%,英国石油股价上涨1.03%,英美烟草股价上涨1.00%,博彩公司Flutter Entertainment股价上涨0.93%,家用清洁用品公司利洁时集团股价上涨0.82%。

当天伦敦股市成分股中服务类个股领跌,位于跌幅前五位的个股分别为:房地产商珀西蒙公司股价下跌7.84%,AVEVA集团股价下跌5.40%,国际联合航空集团股价下跌4.80%,保险及金融投资公司保诚集团股价下跌3.98%,消费健康公司Haleon股价下跌3.98%。

欧洲其他两大主要股指方面,法国巴黎股市CAC40指数报收于6528.32点,比前一交易日下跌64.26点,跌幅为0.97%;德国法兰克福股市DAX30指数报收于13626.71点,比前一交易日下跌283.41点,跌幅为2.04%。(文章来源:新华网)

据美联储会议纪要:劳动力市场的力道表明经济活动比疲软的第二季度所暗示的更强劲

据美联储会议纪要,与会者表示,劳动力市场的力道表明经济活动比疲软的第二季度所暗示的更强劲,提高了GDP向上修正的可能性。(文章来源:财联社)

零!美国7月“恐怖数据”略低于预期

周三北京时间20:30,美国7月零售销售月率录得0%,创2个月新低;预期为0.10%,前值为1.00%。

数据公布后,现货黄金短线走高5美元后回落,美元指数短线上扬逾10点。欧元兑美元短线走低20点,英镑兑美元短线走低30点。

机构评美国7月零售销售称,美国上月零售销售几乎没有变化,燃油和汽车销售量下降,掩盖了其他类别零售的较好表现。对许多美国人来说,汽油价格的大幅回落提振了人气,并可能释放出现金用于其他地方。即便如此,普遍且持续的高通胀正在侵蚀工人的工资,迫使许多人依靠信用卡和储蓄来维持生计。这对未来几个月消费者的韧性构成了持久的压力。

财经网站Forexlive指出,数据公布后,定价美联储加息75个基点的概率为58%,数据公布前为60%,尽管消费者信心下降、利率上升、经济衰退言论甚嚣而上,但他没有看到美国消费者表现疲弱的太多(任何)证据。

由于美联储要到9月20日至21日才会召开利率会议,且在此之前会有更多的消费者价格通胀和就业数据,因此市场情绪一直很不稳定。

随着基准10年期美国国债收益率保持在3%下方,加上信贷和股市改善,金融环境更加宽松,这增加了人们对美联储可能加大收紧力度以应对不断上升的价格压力的猜测。

ForexLive首席外汇分析师Adam Button表示,美国股市的每一次上涨都让美联储有更多的加息空间。

ING分析师Padhraic Garvey指出,金融状况回到了4月份的水平,那是在美联储累计加息200个基点之前,美联储几乎回到了原点。Garvey在一份报告中表示:

“这必须扭转。否则美联储别无选择,只能变得更强硬。”

MKS PAMP SA金属策略主管尼基·希尔斯(Nicky Shiels)表示,美元持续走强以及美国国债收益率攀升,将压制黄金的任何涨幅。过去九周,全球黄金ETF持续出现资金流出,也表明投资者的兴趣有所下降。

金价的下一步走势可能取决于周四凌晨公布的美联储7月会议纪要,投资者接下来从中寻找任何有关9月加息幅度的新信号。此前,曾准确预测2008年金融海啸的经济学家鲁比尼(Nouriel Roubini)警告称,市场预期美联储将在2023年转鸽,美联储降息“听起来有些不切实际”。(文章来源:金十数据)

美国电动车新政落地 目前仅有约20款车辆符合全额补贴资格

当地时间周二(8月16日),美国财政部表示,根据拜登新签署的法案,2022年大约有20款电动汽车可享受最高7500美元的税收抵免。

美国总统拜登周二签署了《通胀削减法案》(Inflation Reduction Act),该法案将投入3690亿美元用于能源安全和气候投资,将重点覆盖电动汽车等清洁能源制造业。

为促进电动车发展,《通胀削减法案》中的一项条款规定,消费者购买清洁能源新车能获得最高7500美元的税收抵免,但获得补贴资格的前提条件是,汽车必须在北美组装。

在拜登签署法案前,美国联邦政府已经为每辆电动车提供7500美元的税收抵免,但在汽车制造商售出20万辆电动车后,该项补贴将逐步取消。

对特斯拉和通用汽车而言,《通胀削减法案》将使他们从明年1月1日起享受税收抵免,两家美国本土公司此前均已达到了20万辆汽车的上限,目前尚不清楚在2023年它们有多少车型可获得补贴。

而丰田、现代、保时捷和起亚等非美汽车公司就没有那么好运了,《通胀削减法案》对他们的冲击较大。

据媒体统计,目前符合补贴资格的车型有:2022款纯电或插电式混动奥迪Q5;宝马X5和3系混动;福特Mach-E、F系列、Escape PHEV和Transit Van;克莱斯勒Pacifica PHEV;吉普大切诺基PHEV和牧马人PHEV;林肯飞行家PHEV和海盗船混动型;Lucid Air;日产聆风;沃尔沃S60;Rivian EDV, R1S和R1T.此外,2023款的日产聆风、宝马3系和奔驰EQS也符合要求。

美国财政部强调,一些车型同时在北美和海外生产,美国消费者应检查车辆识别码以确保符合补贴资格。

美国限定补贴资格是为了保护本土供应链,此举被欧盟等国家和地区批评,认为美国对外国生产商存在偏见,并可能违反世界贸易组织(WTO)规则。

美国汽车行业组织同样对这项政策不满,他们抱怨获得优惠的条件过于苛刻,会造成大多数电动汽车都没有资格享受税收抵免的结果。(文章来源:财联社)

俄罗斯能源收入今年有望增近四成 天然气平均出口价格将至少翻倍

综合多家外媒报道,一份俄罗斯经济部的文件显示,石油出口量的上升叠加天然气价格的上涨,该国今年的能源收入将有望达到3,375亿美元,较去年增长38%。

文件指出,因欧盟追随美国对俄施加多轮制裁,俄罗斯天然气工业股份公司(俄气)今年通过管道出口的天然气量将降至1,704亿立方米,低于去年的2,056亿立方米和5月预计的1,850亿立方米。

不过,天然气价格的飙升填补了出口量的损失。俄经济部预计,今年全年的天然气平均出口价格将达到730美元/千立方米,较2021年的平均价格增加一倍以上。

原油方面,俄罗斯已经开始逐步增加产量,以满足亚洲买家的需求。因此,经济部还提高了今年至2025年四年的预测产量和预测出口量。

经济部预计俄罗斯明年出口能源收入将下降至2558亿美元,仍高于2021年的2442亿美元。媒体报道称,在被西方国家制裁期间,能源方面的收入有助于支撑俄罗斯经济。

上周五,俄罗斯联邦统计局公布的数据显示,该国第二季度国内生产总值(GDP)同比下降4%,降幅比市场预期中最乐观的4.3%还要来得小。

制裁令欧盟处境愈发窘迫

当然也有一些分析认为, 能源收入只能部分弥补制裁带给经济的伤害。德国分析师Janis Kluge表示,制裁对俄经济的影响是不平衡的,对于与西方国家较为紧密的俄罗斯汽车行业来说是灾难性的,相应地,俄石油行业几乎没有受到影响。

但是能源价格的飞涨对欧洲的影响是沉重且广泛的。最新数据显示,6月份欧盟能源年通胀率达到41.1%,较今年年初上升14.1个百分点。天然气涨幅最大,平均通胀率达到51.4%,较今年年初增加了10.7个百分点。

据欧盟统计局数据,6月能源通胀率达到自1997年首次发布消费者价格协调指数(HICP)以来的最高水平。上周,德国知名智库伊弗经济研究所发布报告称,由于能源价格高企,在过去的12个月里,德国化工行业的商业环境显著恶化。

数据显示,德国化工行业的商业预期在2022年7月降至负44.4点,而去年同期,这一数值仍为正11.8点。该研究所的专家分析认为,鉴于大约50%的天然气进口来自俄罗斯,俄乌冲突正在加剧德国化工行业的紧张局势。(文章来源:财联社)

欧佩克秘书长:今年全球石油短缺的风险很高 拒绝为高通胀负责

当地时间周三(8月17日),欧佩克(石油输出国组织)秘书长海瑟姆·阿尔盖斯表示,对消费放缓的担忧被夸大了,全球石油市场今年供应短缺的风险依然很高,而且闲置产能在不断减少。

最近几周,由于对全球经济衰退和需求前景走软的担忧重新抬头,本月原油价格已下跌16%。阿尔盖斯在欧佩克维也纳总部表示:“我们正如履薄冰,如果我可以用这个词的话,因为闲置产能正在变的稀缺。”

阿尔盖斯透露,欧佩克及其合作伙伴的闲置产能约为200万桶/日至300万桶/日,约占全球产量的3%。

虽然面对美国等国要求增产的压力,但欧佩克+本月仅象征性地增产了10万桶/日,令市场感到意外。欧佩克+对此表示,它必须非常谨慎地对极限有限的产能储备进行定量配给。

阿尔盖斯认为,供应危机源于全球石油行业多年来的投资不足,无论是在开发新供应方面,还是在建设炼油厂和其他基础设施来加工石油方面。

让石油市场略感宽慰的是,伊核协议重启进程有了明显进展,伊朗已经向欧盟提交了关于伊核协议维也纳会谈最新草案的书面答复。

根据国际能源署(IEA)估计,在伊核协议恢复后6个月内,伊朗有望增加约130万桶/日的额外产能。

阿尔盖斯表示,全球需求仍然足够健康,足以吸收来自伊朗的所有额外产能,前提是这些石油以负责任、渐进的方式释放。

当被问及欧佩克是否应为通胀负责时,阿尔盖斯驳斥道:“不,绝对不应该。首先,这都是相对的。其次,欧佩克正在尽自己的责任。”

阿尔盖斯补充称:“我们一直在根据我们所看到的情况增加产能,而且这是一个非常透明的渐进机制。我们正在尽一切努力让市场恢复平衡,但有些经济因素真的超出了欧佩克的控制范围。”(文章来源:财联社)

【澳股】

堆浸工艺催生价值潜力!紫金矿业持股Xanadu潜在估值升至0.096澳元

近日,国际采矿巨头必和必拓(ASX:BHP)对澳洲长寿命、低成本铜金生产商OZL矿业(ASX:OZL)发起价值85亿澳元的全面收购要约,凸显出铜矿市场“供应断崖”日渐迫近的情况下,铜矿行业正发生久违的躁动。

而据本网持续跟踪报道,全球Top 10铜矿企业中国紫金矿业集团对澳交所上市铜金矿勘探商Xanadu Mines Ltd(ASX股票代码XAM,中文名:仙乐都矿业公司)的战略投资已进入关键阶段。

随着铜矿行业基本面悄然变化,Xanadu旗下哈马戈泰项目的巨大资源体量——世界上最大未开发铜金矿资源之一——和潜在价值增长机会受到市场越来越多关注。7月26日精品券商MST Access启动对Xanadu的股票研究,基于哈马戈泰概略研究报告及紫金矿业的战略入股,给出XAM 0.08澳元的初步估值,意味着XAM股价存在高达数倍上涨空间。

(延伸阅读《4倍上涨空间!券商给予XAM 0.08澳元估值:蒙古铜金矿潜力非凡 紫金入股成关键“催化剂”》)

就在五天后,8月1日Xanadu向市场披露最新出炉的冶金测试结果,表明有望通过堆浸处理工艺从哈马戈泰约9000万吨的地表氧化材料直接提取铜和黄金。该部分地表氧化材料在先前的概率研究中被分类为“废物”,而采取堆浸工艺预计将可产生额外的早期现金流,并使项目经济性大幅提升。

(延伸阅读《9千万吨地表材料“变废为宝”!Xanadu哈马戈泰高级铜金矿项目现金流有望大幅提升》)

券商MST Access对冶金测试成果跟进研究后决定重新调整估值模型,并随即发布名为《堆浸工艺催生价值潜力》(Heap Leach Potential Takes Shape)的更新版研报。本次研报主要亮点包括:

氧化矿经处理后可大幅增进项目经济效益。MST表示,XAM已将氧化矿浸出加工确定为关键的价值增值机会之一。由于不适合通过标准的硫化物浮选回路进行加工,目前有约9000公吨氧化材料被归类为废物。这些氧化材料直接覆盖于硫化矿的顶部,原本需要进行预剥离,会产生一定采矿成本,增加预生产资本支出。

但对氧化物材料进行的浸出加工,将为哈马戈泰项目提供巨大的潜在经济效益,包括:减少生产前资本支出,降低单位生产成本,提升利润空间,并创造更高的前期现金流。而资本支出减少,以及增加可盈利的堆浸项目,都将有助于提升项目净现值,增强哈马戈泰开发潜力。

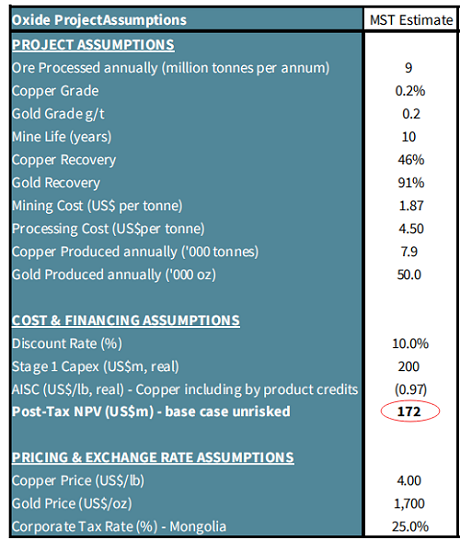

MST表示,如果按照独立项目估算,通过堆浸作业在10年矿山寿命周期(LOM)内按照900万吨/年进行处理,每年可额外生产8000吨铜和5万盎司黄金,对应的前期资本支出为2亿美元。

“利用上述假设,我们大致估计堆浸项目的无风险净现值(100%)为1.72亿美元。相比之下,概略研究中的税后NPV为6.3亿美元,而我们目前对哈马戈泰项目的无风险净现值预估达到7.56亿美元。”

据MST初步预估,在无风险净现值基础上,通过氧化矿材料的堆浸加工可产生的对应价值为1.72亿美元,这意味着项目净现值有望提升约20%。基于最新进展,MST认为哈马戈泰项目的潜在价值已高于XAM的当前估值。

MST确认目前对XAM的估值仍为每股0.08澳元,但同时表示:

“如果将氧化物项目潜在价值计入估值中,并采用50%的风险权重比(与哈马格泰核心项目保持一致),那么我们对XAM的估值将增加4700万澳元,即每股0.016澳元,这意味着修改后的XAM估值为每股0.096澳元。”

MST对氧化矿项目的估值假设(图片来源:MST)

Sezzle今年或实现盈利 股价飞涨逾两成

“先买后付”服务公司Sezzle(ASX:SZL)老板Charlie Youakim周四表示,削减成本的举措将帮助公司在2022年底前实现自由现金流和盈利。

Sezzle在今日发布的报告中表示,公司将2022年7月的现金消耗(总交易收入减去交易相关成本和调整后的运营费用)减少到180万美元,而4-6月,平均每月现金消耗为370万美元。7月份商家客户基本销售额环比增长9.5%至1.412亿美元,总收入环比增长4%,达到1020万美元。

受该消息影响,Sezzle股价周四早盘上涨。11:23成交价为0.90澳元,上扬0.175澳元,涨幅24.14%。该股近一年的投资回报率为亏损86.47%。

Origin末期股息增加逾一倍 股价下挫超6%

澳洲能源供应商Origin Energy(ASX:ORG)周四发布公告称,在截至6月30日的一年中,基本利润增长30%,达到4.07亿澳元,强劲的大宗商品价格推动综合天然气的利润增长,但由于“非常具有挑战性的市场环境”导致能源市场利润下降,抵消了这一增长。

公告表示,基本息税折旧及摊销前利润( EBITDA )增至21亿澳元,去年为20亿澳元。按法定基础计算,公司亏损14亿澳元,反映了21 亿澳元的非现金减值。公司宣布派发每股 16.5 澳分的部分免税末期股息,比2021财年的7.5澳分的股息增加了一倍多。

公告发布后,Origin股价周四早盘下跌。10:58成交价为5.68澳元,下跌0.39澳元,跌幅6.43%。该股近一年的投资回报率为29.98%。

【小编贴士:】手机端阅读时,点击文章页面左上Logo即可返回首页阅读。祝读者朋友天天健康、开心!工作投资顺利。

免责声明:本文为财经观察评论,不构成任何投资建议,交易操作或投资决定请询问专业人士。

(郑重声明:ACB News《澳华财经在线》对标注为原创的文章保留全部著作权限,任何形式转载请标注出处,图片来自网络。)