资产荒造就的强烈落差,澳股投资回报被甩在世界身后

ACB News《澳华财经在线》8月9日讯 将近十年的时间内,全球央行毫无止息地宽松政策支持,造就了今日的投资图景。未来一年世界市场又会面临怎样的状况?澳洲著名资产管理公司Clime作出的判断是:当前的投资环境绝无“正常”可言。机遇仍然存在,但它们源自于市场波动,而非以往的由经济发展驱动,机会可谓稍纵即逝。

如今我们可以看到一种冰冷而寂静、想要回归正常的努力——至少说是在利率上。这个过程受到严密把控,可能会显得枯燥而冗长。“央行握紧拳头的情况下利率市场会缓慢上行。不过,市场也随时可能会挣脱这种操控”,Clime的首席投资官约翰·阿博内西(John Abernethy)说道。

不确定性萦绕,投资规则更加难以捉摸。

波云诡谲的世界:QE时代留下了什么

长时间的低利率及持续量化宽松(QE),造就了一个“免费资金”肆意流淌的世界,而投资者和退休人员必须了解其后果,方能更好地进行资产配置。具体而言,Clime认为有三个方面值得注意:颠覆性科技的迅猛发展、财政刺激发挥更大作用,以及被扭曲的股权投资管理模式。

当钱可以免费用,刺激了投机行为,这给那些亏损或者利润微薄、但正在开发卓越且具颠覆力科技产品的公司带来了丰富的资本来源。现实是,各个行业和领域都在迎来巨大的技术发展,并且步伐越来越快。能源成本降低,廉价能源更易于获取和存储,且供应量充足。这将给许多行业带来成本上的巨大影响,尤其是资源、能源开采,以及交通运输业。

技术进步引致令人激动的产业变革,正是受这种展望驱动,巨量资本流入了美国股市的IT板块。近期纳斯达克指数创下历史纪录,IT(及医疗)类公司驱动美国标普指数达到新高。

货币政策缓慢扭转的情况下,经济政策工具正向财政刺激转向,将为科技类公司的发展提供下阶段助力。科技创新的效果之一是消费类产品与服务价格的持续走低,通胀受抑制,反过来又允许政府承担高水平的债务,加大财政支出。

Clime指出,财政性经济刺激通常聚焦于基础设施投资,以及创造更为清洁的环境。环境治理任务艰巨而环保需求强劲的中国,将在这些方面引领世界潮流。与此同时,一些国际知名的大牌公司也会受益于北亚及南亚消费人群增长趋势,尤其是中国与印度,进而持续提供出色的回报表现。

“我们进入了一个不同寻常的时代,成功投资者的标志是,他们能在公允的价格水平发现成功企业,并避开那些不能应对变化与竞争的公司”。阿博内西(John Abernethy)提醒称,如今世界市场上有很多过于昂贵的股票,一个很重要的问题是,他们是否代表了技术变革,有真正价值,或者只是廉价资本烘托出的投机产物?

当过量货币刺激的作用消散,产生的效果是:除了股票,其它传统资产类别已很难带来超额回报。面对利率正常化,政府债券尤为脆弱;基建资产有预期费用收入,但由于跟随债市定价也面临资本损失风险;上市地产信托将迎来久违的修正期;管理优良的直接地产(除住宅)其优势则在长期回报上。

无尽的低利率和免费资金已扭曲了基本的股权投资与管理逻辑。原本是通过投资寻求回报,现下投资却是基于一种预期,即回报会将在某处产生。这导致了被动式投资解决方案的出现:禀行“指数或势头”策略的投资者不去评估价值,而是通过挂钩指数来分配资金。

在一个难以寻获价值的时代,科技的颠覆力量又如此难以预测,默认的投资信条成了:“买下所有,看看会发生什么”。这种投资方式很快盛行并势头激进,又进一步加重了市场风险与价格波动。

澳洲本土:3万亿养老金追逐有限机会

ACB News《澳华财经在线》报道,澳大利亚有自己独特的问题:当下看起来养老金资本池巨大——到2025年会从目前的2.1万亿增到3万亿,但是可能未来二十年将会难以支撑退休人群带来的需求压力。由于大部分科技变革很可能发生在海外,本地经济提供的发展与投资机遇有限,国内将没有足够能力满足澳洲人的投资需求。

基金规模偏小投资机遇有限,这种困窘迫使越来越多本土退休基金开始采取缺省式的指数投资策略。遵循逻辑的价值投资理念遭到埋没,回报率在降低。

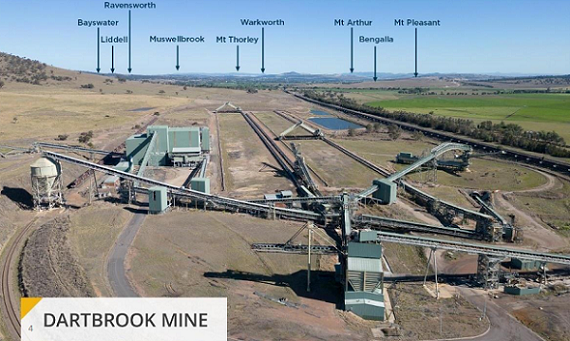

机遇受限产生了瓶颈效应。澳洲的股市曾受益于金融海啸后全球经济的复苏,以及低利率环境,然而近期科技发展多产生自海外,刺激了全球股市走高,这让澳股显著落后。(见顶部图片)

澳股市场呈现高度集中的特点,机遇范围狭窄。主要指数由金融、资源、电信和零售公司主导,而他们全部都面临着科技力量的颠覆。最近一年电商巨头亚马逊到来的预期对澳洲零售股产生强烈威慑,主要银行巨头面临金融科技搅局仓促防守都是相关例证。

即使是近来强烈复苏的资源股也难以带来新的活力。过去五到十年出现了澳洲历史上最大的资源繁荣,但是这个时段内资源股指数其实带来的是负回报。阿博内西(John Abernethy)表示,“目前澳洲投资者面临机遇稀缺,并且肯定难以在传统的大盘股上找到机会”。

“科技变革迅速发生的背景下,过分偏重于资源、银行,以及电信和零售股,让ASX200成了世界上最不具吸引力的股指。澳洲退休基金却大量投放于这些领域,若不考虑免税抵扣与高分红,他们的投资策略可能被证明是有问题的。”

前景一片暗淡?乌云背后的机遇之光

ACB News《澳华财经在线》报道,好在澳洲经济会受益于一些平衡性因素。首要的一点是来自亚洲入境游客的巨大增长,过去两年的增幅达到25%。澳大利亚前十大游客市场中有6个位于亚洲:中国、马来西亚、新加坡、印度、日本、韩国与香港地区。

“海外游客数量在以超常的速度增长,我们预期这种趋势会继续”。澳洲经济正自矿业与采矿服务业向多元化方向发展,入境旅游能够支撑经济增长,支持就业,提高人们收入。除了入境游带动旅游业发展,经济再平衡还发生在教育、专业服务及高品质食品领域,如牛肉。

金融海啸后澳大利亚打开了移民大门洪闸,过去十年中人口增长了350万,约20%的增长。新增人口主要是年轻移民,显然是应对澳人老龄化的一种政策策略。2012-2022年间,将有180万人迈入75岁门槛,同期选择退休的人数量会超过200万,给澳洲经济形成巨大的人口统计学拖累。

但是,阿博内西(John Abernethy)指出,人口增长及老龄人群扩增也意味着诸多消费服务业包括医疗与养老服务,以及应对理财需求的专业服务领域迎来巨量增长机遇。

进一步讲,由于移民政策实施仓促且风险意识不足,人口激增给澳洲带来基础设施与住房供应方面的瓶颈,也将释放新一轮机遇。

2018财年投资回报前瞻 把握基本走向

ACB News《澳华财经在线》报道,投资机遇稀缺亦意味着相关资产价值的宝贵。远景与近景切换之间,身处于新财年,有哪些投资原则及回报预期需要我们留意并做出准备?

在Clime看来,世界市场风云变幻而澳洲本土机遇有限,新的财年各类资产预期回报似乎并不乐观,但机遇仍然存在。

◆ 全球债券市场疲软,收益绵薄意味着这类资产回报趋于平淡甚至为负,并在短期内面临波动性。

◆ 上市地产股将采取防御姿态,重新关注有形净资产值,收益率会略微上升。管理得当且杠杆适度的直接地产公司仍将继续带来良好的长期回报。

◆ 澳股还将十分波动,国际市场产生的压力会左右我们的市场表现。澳洲市场传统上占据突出地位的大盘股除了高收益,并无其它特质可言。

◆ 澳洲的中小盘股身段灵活,能够利用颠覆性科技带来的市场空白,或者借趁其它增长更快的经济体实现成长,因此存在一定机遇。

◆ 一些行业正经历结构性变化带来的增长,与其相关的澳交所上市公司会继续受到市场追捧。譬如与入境旅游、人口老龄化(特定的医疗与养老服务领域)、教育(国际高等教育、学生住宿、儿童保育)、基金管理与高质量食品生产等。

◆ 海外市场债券收益率上行,债市与股市的竞争会继续,而波动行情中那些代表最先进科技及最优质品牌的股票会出现回撤,呈现出抄低时机。

◆ 澳大利亚保持贸易盈余的情况下,未来六个月澳元可能会在区间内波动。到了2018年初,大宗商品价格走低的阴云浮现、能源价格下掉,及澳洲相比之下较低的利率水平等因素,将使澳元逐步走低。

Clime的判断是:“因此,(18财年)投资组合整体回报可能在5-10%之间,股息收益(及相关的免税抵扣)仍将是主要贡献力量”。

免责声明:本文为财经观察评论,不构成任何投资建议,交易操作或投资决定请询专业人士。

(郑重声明:ACB News《澳华财经在线》对本文保留全部著作权限,未经许可授权,禁止第三方以任何形式转载,违者必究。)